استیکینگ ارز دیجیتال چیست؟ استیکینگ یکی از جدیدترین روش های کسب درآمد در بازار دارایی های دیجیتال است. در گذشته تنها روش های محدودی برای کسب درآمد در این بازار وجود داشت اما با گذر زمان و تغییر در مکانیسم اجماع رمزارزها، روش های جدیدتر و البته پر بازده تری مانند استیکینگ ارز دیجیتال به کاربران این حوزه معرفی شد. در واقع، استیکینگ (Staking) یکی از امن ترین و البته بی دردسرترین راه های کسب درآمد در بازار دارایی های دیجیتال است چون افراد می توانند به جای هولد کردن، رمزارزهای خود را برای مدت زمان مشخصی در یک پلتفرم معتبر قفل کرده و از این راه درآمد کسب کنند.

با توجه به اهمیت آشنایی با این موضوع در این مقاله تلاش می کنیم تا شما را با معنی staking و روش های کسب درآمد از آن آشنا کنیم. اگر شما هم به این موضوع علاقه مند هستید تا انتهای این مقاله همراه ما باشید و چنانچه بعد از پایان مقاله، همچنان پرسش یا ابهامی در این زمینه داشتید، می توانید در بخش کامنت ها، سؤالات خود را با ما مطرح کنید.

استیکینگ ارز دیجیتال چیست؟

در فرایند استیک ارز دیجیتال یا سهام گذاری ارز دیجیتال، کاربران دارایی های دیجیتال خود را در یک کیف پول یا صرافی به منظور حمایت از امنیت و عملیات شبکه بلاکچین نگه داری می کنند. به طور خلاصه می توان گفت که staking، همان قفل کردن دارایی های دیجیتال برای دریافت پاداش است.

توجه داشته باشید که در بیشتر موارد به منظور استیک کردن ارز دیجیتال شما می توانید مستقیماً رمزارزهای خود را در یک کیف پول کریپتویی، مانند تراست ولت (Trust Wallet)، استیک کنید. علاوه بر این، تعداد زیادی از صرافی های کریپتویی، سرویس استیکینگ را برای کاربران خود فراهم کرده اند. به طور مثال با استفاده از سرویس staking در بایننس، شما می توانید با استیک کردن bnb در این صرافی درآمد کسب کنید.

نکته حائز اهمیت این است که فقط تعداد کمی از شرکت کنندگان شبکه، مبالغ قابل توجهی برای استیکینگ در اختیار دارند و دارایی اکثر افراد محدود است. به همین دلیل استخرهای استیکینگ (Staking Pools) شکل گرفتند. این استخرها یکی از روش های مورد استفاده برای کاربران با دارایی های محدود است چون شانس افراد را برای دریافت پاداش شبکه افزایش می دهند.

اخیراً مفهوم سهام گذاری یا استیک کردن رمز ارز در بازار دارایی های دیجیتال سر و صدای زیادی ایجاد کرده است چرا که کاربران با کمک این روش می توانند از رمزارزهای هولد شده خود سود بیشتری به دست آورند. برای درک بهتر مفهوم استیکینگ بهتر است در ابتدا با مکانیسم اجماع اثبات کار و اثبات سهام آشنا شوید. برای اطلاعات بیشتر مقاله ” الگوریتم اثبات کار چیست؟ ” را مطالعه نمایید.

مکانیسم اجماع اثبات کار چیست؟

مکانیسم اجماع اثبات کار (Proof of Work) که به اختصار، «PoW» نامیده میشود، مکانیسم اصلی اجماع ارزهای دیجیتال است که برای اولین بار توسط بیتکوین مورد استفاده قرار گرفت. این مکانیسم اجماع، امکان اضافه کردن تراکنشهای جدید به بلاکها را فراهم کرده و با ایجاد بلاکهای جدید و ارتباط آنها با یکدیگر موجب شکلگیری زنجیره بلاکچین ( مقاله: بلاکچین چیست؟ را بخوانید )میشود.

در مکانیسم اثبات کار، ماینرها برای حل معادلات پیچیده ریاضی با هم رقابت میکنند و هر ماینری که سریعتر بتواند به جواب برسد، میتواند بلاکچین را با آخرین تراکنشهای تأیید شده، بهروزرسانی کند و از شبکه، مقدار مشخصی رمزارز پاداش بگیرد. مهمترین کاربرد مکانیسم اجماع اثبات کار، حفظ امنیت یک شبکه بلاکچینی غیرمتمرکز است چرا که با افزایش ارزش یک رمزارز، ماینرهای بیشتری برای پیوستن به شبکه تشویق شده و در نتیجه قدرت و امنیت آن شبکه افزایش پیدا میکند.

از طرف دیگر، این مکانیسم علاوه بر مصرف انرژی زیاد، مقیاس پذیری پایینی دارد و در نتیجه، نمیتواند از تعداد زیادی از تراکنشها (به طور مثال در قراردادهای هوشمند) پشتیبانی کند. به همین دلیل در طی چند سال اخیر، متخصصین این حوزه به منظور برطرف کردن این مشکلات از مکانیسمهای اجماع ( مقاله: الگوریتم اجماع چیست؟ را بخوانید ) مختلفی مانند مکانیسم اجماع اثبات سهام رونمایی کردند.

مکانیسم اجماع اثبات سهام چیست؟

الگوریتم اثبات سهام (Proof Of Stake) که به اختصار، «PoS» نامیده میشود، نوعی الگوریتم اجماع در شبکههای مبتنی بر بلاکچین است که در آن، کاربران با قفل کردن داراییهای دیجیتال خود در شبکه به شکل تصادفی و در فواصل زمانی مشخص برای تأیید بلاک بعدی انتخاب میشوند. معمولاً احتمال انتخاب شدن کاربر با میزان دارایی قفل شده او ارتباط مستقیم دارد. یعنی هر چقدر یک کاربر دارایی بیشتری قفل کرده باشد، احتمال انتخاب شدن او برای تأیید بلاک بعدی بیشتر میشود. بنابراین در الگوریتم اثبات سهام، سرعت حل کردن تابع هش، تأثیری در موفقیت کاربران ندارد بلکه تنها میزان داراییهای دیجیتالی که آنها در شبکه استیک کردند، اهمیت دارد.

جالب است بدانید که متخصصین این حوزه معتقدند که یکی از مهمترین دلایل افزایش مقیاسپذیری شبکههای بلاکچینی استفاده از مکانیسم اجماع اثبات سهام است و این موضوع یکی از مهمترین دلایل مهاجرت اتریوم از اثبات کار به اثبات سهام بوده است.

توجه داشته باشید که از سال ۲۰۲۰ و به دنبال معرفی زنجیره بیکن، بسیاری از سرمایهگذاران بازار داراییهای دیجیتال اقدام به استیک کردن اتریوم های خود در این زنجیره کردهاند اما بخش جالب ماجرا اینجاست که علیرغم فراهم شدن امکان استیکینگ اتریوم، کاربران این شبکه تا زمان اجرایی شدن آپدیت شانگهای اتریوم حق برداشت اتریومهای استیک شده و پاداش استیکینگ خود را ندارند. بهتر است بدانید که طبق اعلامیه بنیاد اتریوم این آپدیت قرار است در ۱۲ آوریل ۲۰۲۳ اجرایی شود.

استخر استیکینگ یا Staking Pool چیست؟

بعد از درک پاسخ سؤال staking چیست بهتر است با مفهوم استخر استیکینگ آشنا شوید. بهطورکلی میتوان گفت که استخر staking، ترکیبی از دارایی کاربران مختلف برای افزایش قدرت استیکینگ آنهاست. در شبکههای PoS، قدرت تصمیمگیری با میزان دارایی شرکتکنندگان رابطه مستقیم دارد. همانطور که میدانید اغلب کاربران دارایی محدودی دارند و در نتیجه، احتمال دریافت پاداش شبکه برای آنها بسیار پایین است. بنابراین، این افراد ترجیح میدهند تا در استخرهای استیکینگ مشارکت کرده و از قدرت این استخرها برای کسب سود استفاده کنند.

پیشنهاد مطالعه: تحلیل بنیادی چیست؟

بهتر است بدانید که کاربران بعد از قفل کردن داراییهای خود در این استخرها، نمیتوانند از دارایی خود تا پایان مدت زمان استیکینگ استفاده کنند. چنین فرایندی، امنیت شبکه را بالا برده و موجب تأیید و اعتبارسنجی بلاکهای جدید میشود. معمولاً استخرهای استیکینگ، مدیر و اپراتورهای خاص خود را دارند و این افراد مسئول حفظ نودها و اعتبارسنجهای شبکه هستند. در واقع هر استخر، پاداش دریافتی به ازای هر بلاک را با نسبتی مشخص، بین کاربران خود تقسیم میکند. به طور طبیعی، هرچه کاربر دارایی بیشتری استیک کرده باشد، سهم بالاتری از پاداش دریافت میکند.

اغلب استخرها برای کاربران خود مشوقهایی قرار میدهند تا مجدداً برای staking در استخر اقدام کنند یا مدت زمان بیشتری داراییهای خود را در استخر قفل کنند. توجه داشته باشید که هرچه کاربر مدت زمان بیشتری داراییهای خود را در استخر نگهداری کند، احتمالاً پاداش بیشتری دریافت میکند و از پاداش نهایی هم سهم بیشتری میبرد. بعد از آشنایی با مفهوم استخر استیکینگ بهتر است با نحوه stake ارز دیجیتال آشنا شوید.

استیکینگ ارز دیجیتال چگونه کار میکند؟

همانطور که در بخشهای قبلی مقاله توضیح دادیم، برخلاف شبکههای بلاکچینی با مکانیسم اجماع اثبات کار که در آنها بلاکهای جدید در طی فرایند ماینینگ ساخته میشوند، در شبکههای بلاکچینی با مکانیسم اجماع اثبات سهام، ساخت و اعتبارسنجی بلاکهای جدید تنها از طریق فرایند staking انجام میشود.

در طی فرایند استیکینگ، اعتبارسنجها (validators)، رمزارزهای خود را در شبکه قفل کرده و سپس در فواصل زمانی خاص به شکل تصادفی برای تأیید بلاک بعد انتخاب میشوند. در اغلب موارد، شرکتکنندگانی که دارایی بیشتری استیک کردند، شانس بیشتری دارند تا برای اعتبارسنجی بلاک بعد انتخاب شوند. برخلاف مکانیسم اثبات کار که در آن ماینرها برای موفقیت و کسب سود بیشتر نیاز به سرمایهگذاری بر روی سختافزارهای خود دارند، در مکانیسم اثبات سهام و استیکینگ، کاربران فقط باید بر روی ارزهای دیجیتال سرمایهگذاری کنند. در نتیجه، اعتبارسنجها در الگوریتم اثبات سهام، فقط بر مبنای میزان دارایی که استیک کردند، انتخاب میشوند.

بهتر است بدانید که داراییهای استیک شده (ارزهای هولد شده)، مشوق اصلی اعتبارسنجها برای حفظ امنیت شبکه میباشند. بنابراین اگر این افراد در حفظ امنیت شبکه، شکست بخورند، دارایی آنها نیز به خطر میافتد. بهطورکلی میتوان گفت که معنی staking در ارز دیجیتال این است که کاربر رمزارزهای خود را در یک کیف پول و یا استخر استیکینگ هولد کرده و به ازای انجام کارهایی مانند اعتبارسنجی بلاکها از شبکه پاداش دریافت کند.

محاسبه سود استیکینگ

شاید بعد از رسیدن به این بخش از مقاله برای شما این سؤال پیش بیاید که پاداش استیکینگ یا Staking Reward چگونه محاسبه میشود؟ باید در جواب گفت که پاسخ واحدی برای این سؤال وجود ندارد و هر شبکه ممکن است از روشهای مختلفی برای محاسبه پاداش استیکینگ استفاده کند.

اگرچه عوامل مختلفی در محاسبه سود استیکینگ مؤثر هستند اما به طور کلی میتوان گفت که فاکتورهای زیر مهمترین عوامل دخیل در این امر میباشند.

- میزان ارز استیک شده توسط ولیدیتورها یا اعتبارسنجها

- مدت زمانی که اعتبارسنجها داراییهای خود را استیک کردهاند.

- مقدار کل ارزهای استیک شده در کل شبکه

- نرخ تورم

در تعدادی از شبکهها، پاداش استیکینگ به شکل درصدی ثابت مشخص شده است و این پاداش به عنوان جبران خسارت ناشی از تورم در بین اعتبارسنجها تقسیم میشود. بهطورکلی میتوان گفت که تورم موجب تشویق کاربران برای خرج کردن رمزارزها به جای هولد کردن و نگه داشتن آنها میشود. در این مدل، اعتبارسنجها میتوانند میزان پاداش دریافتی را طبق انتظارات خود محاسبه کنند. در واقع، دریافت پاداش با درصدی مشخص و ثابت، موجب تحریک و تشویق کاربران برای حضور در این نوع فرایند staking میشود.

توجه داشته باشید که نحوه کسب سود از استیکینگ برای افرادی که دارایی کمی دارند، متفاوت است. این کاربران برای افزایش شانس خود و دریافت بیشترین سود استیک ارز دیجیتال باید داراییهای خود را در استخر استیکینگ قفل کرده و از پاداش دریافتی استخر به نسبت دارایی خود سهم ببرند. نکته حائز اهمیت این است که بسته به شبکه، نحوه محاسبه سود staking متفاوت است اما در اغلب موارد، پاداش کاربران به صورت سالانه پرداخت میشود و کاربران با تقسیم کردن میزان پاداش خود بر ۱۲، میتوانند سود ماهانه استیکینگ خود را محاسبه کنند.

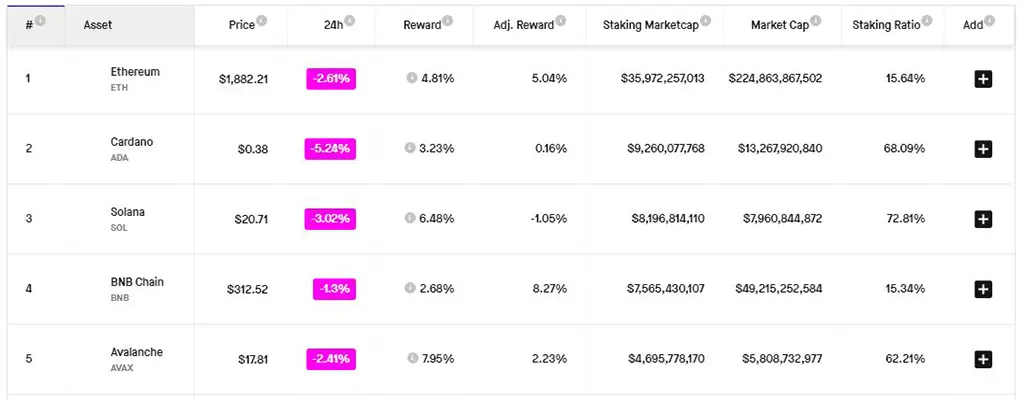

در تصویر زیر میتوانید به ترتیب ۵ رمز ارز با بیشترین میزان دارایی قفل شده را مشاهده کنید.

میزان کسب درآمد از استیکینگ ارز دیجیتال

بهطورکلی میتوان گفت که عدم وجود هزینههای اولیه و امکان کسب درآمد غیرفعال برای کاربران موجب محبوبیت staking در بازار کریپتوکارنسیها شده است. توجه داشته باشید که میزان پاداش استیکینگ بسته به نوع رمزارز قفل شده، متفاوت است و این میزان میتواند با محاسبه سود مرکب ارز دیجیتال از ۱% تا ۱۵۰٪ در سال متغیر باشد. بهتر است بدانید که منظور از سود مرکب در ارز دیجیتال این است که کاربر به جای خرج کردن پاداش خود، آن را به دارایی اصلی خود اضافه کند. در حال حاضر تعداد زیادی سایت محاسبه سود مرکب ارز دیجیتال وجود دارد که میتواند به شما در محاسبه سود ماهانه staking کمک کند.

این موضوع را همیشه مدنظر داشته باشید که معمولاً رمزارزهای با ارزش بازار (Market Cap) بزرگتر نسبت به ارزهای با مارکت کپ کوچکتر، درصد بازده سالانه (APY) کمتری به کاربران خود میدهند. به عنوان مثال، در حالی که استیک کردن کاردانو و اتریوم بازده سالانه ۶-۵٪ دارد، داراییهای دیجیتال کوچکتر مانند DefiChain (DFI) یا Mirror Protocol (MIR) به کاربران خود سود سالانه ۷۰-۷۵٪ میدهند.

علاوه بر این، میزان پاداش دریافتی به پلتفرم یا سرویسی که برای استیکینگ استفاده میشود، وابسته است. به عنوان مثال، در حالی که Binance وEverstake سود ۵٫۵۴% برای ADA پرداخت میکنند، برخی از استخرها فقط ۴-۳٪ سود برای کاردانو به کاربران خود میدهند. بنابراین، برای گرفتن بیشترین سود استیک باید بهترین استخر برای استیک کاردانو را پیدا کنید.

برخی از سرمایهگذاران کاردانو به دلیل ریسکهای مرتبط با استخرهای استیکینگ، به دنبال بهترین کیف پول برای استیک کاردانو هستند. در واقع، کیف پولهای سختافزاری مانند Ellipal Titan، Trezor Model T و Ledger Nano X از جمله بهترین کیف پولها برای استیکینگ کاردانو در سال ۲۰۲۳ میباشند. علاوه بر این، استیک کاردانو در تراست والت و برخی دیگر از کیف پولهای نرمافزاری مانند اگزودوس نیز در بین کاربران این حوزه رایج است.

بهتر است بدانید که به دو دلیل، میزان پاداش در پلتفرمهای مختلف، متفاوت است. اولین دلیل این است که همه این سرویسها دارای استخرهایی هستند که در آن، ارزهای قفل شده کاربران خود را ترکیب میکنند تا شانس آنها را برای اعتبارسنجی و کسب پاداش افزایش دهند. در نتیجه، هر چه استخر بزرگتر باشد، شانس بیشتری برای انتخاب شدن و در نتیجه ساخت بلاک دارد. بنابراین، استخرهای بزرگتر پاداشهای بهتری را به کاربران خود پرداخت میکنند.

دومین دلیل این است که کمیسیونی که ارائهدهندگان خدمات از سود کاربر کسر میکنند، تأثیر زیادی بر میزان پاداش استیکینگ فرد میگذارد. برخی از استخرها بدون کارمزد کار میکنند، اما برخی دیگر ۳ تا ۱۲ درصد کارمزد از کاربران خود میگیرند. شاید باور کردنی نباشد، اما پلتفرمهایی با نرخ کارمزد فوقالعاده بالا نیز وجود دارند که ۳۰ تا ۵۰ درصد کارمزد از کاربران خود میگیرند!!!

به همین دلیل، بهتر است قبل از شروع استیکینگ، در مورد رمزارزها و پلتفرمهای مختلف آن به خوبی تحقیق کنید تا بتوانید بیشترین سود staking را کسب نمایید.

انواع روشهای استیکینگ ارز دیجیتال

در زیر به چهار روش مهم استیکینگ ارز دیجیتال اشاره میکنیم.

استیکینگ سرد (Cold Staking):

استیکینگ سرد به فرایند staking بر روی کیف پولی که به اینترنت متصل نیست، گفته میشود. این نوع staking اغلب با استفاده از کیف پولهای سختافزاری انجام میشود. شبکههایی که از استیکینگ سرد پشتیبانی میکنند به کاربران خود اجازه میدهند تا داراییهای استیک شده خود را برای حفظ امنیت، به شکل آفلاین نگهداری کنند. این نوع staking برای افرادی که دارایی قابل توجهی دارند و میخواهند علاوه بر حمایت از شبکه، از داراییهای خود نیز محافظت کنند، مفید و قابل استفاده است.

استیکینگ منعطف (Flexible Staking):

طبق راهنمای سایت صرافی ByBit، استیکینگ منعطف برای شما امکان استیک توکنهایی مانند BTC، ETH، USDT و USDC را فراهم کرده و به شما سود تضمین شده از همان نوع توکن، پرداخت میکند. در این روش، سود روزانه به صورت خودکار به حساب شما واریز میشود. نکته کلیدی و حائز اهمیت در این نوع staking آن است که شما هر زمانی که بخواهید میتوانید توکنهای خود را unstake کرده و برداشت کنید.

استیکینگ قفل شده (Locked Staking):

در این نوع استیکینگ، داراییهای شما برای مدت زمان مشخصی استیک میشود. سود دریافتی در این روش بیشتر از استیکینگ منعطف است، با این تفاوت که دارایی شما باید مدت زمان مشخصی قفل شده باقی بماند. توجه داشته باشید که شما قبل از پایان مدت زمان تعیین شده میتوانید داراییهای خود را برداشت کنید، اما در صورت انجام این کار هیچ سودی دریافت نخواهید کرد.

دیفای استیکینگ (Defi Staking):

در این نوع استیکینگ، به کاربران امکان مشارکت در پروژههای دیفای به شکل ساده داده میشود. در دیفای استیکینگ، کاربران میتوانند بدون نیاز به مدیریت کلیدهای خصوصی و یا ترید کردن، در پروژههای دیفای مشارکت کنند. جالب است بدانید که در حال حاضر، صرافی بایننس این امکان را برای کاربران خود فراهم کرده است.

بهترین ارزهای دیجیتال برای استیکینگ

در حال حاضر کاربران میتوانند تعداد زیادی از ارزهای دیجیتال را استیک و از آنها کسب درآمد کنند. مهمترین و بهترین رمزارزها در این مورد عبارتند از:

Ethereum 2.0 (ETH), Tether (USDT), BitDAO (BIT), USD Coin (USDC), Polkadot (DOT), Tezos (XTZ), Polygon (MATIC), Binance (BNB), Hydra (HYDRA), Algorand (ALGO), PancakeSwap (CAKE), Solana (SOL), Avalanche (AVAX), ApeSwap Finance (BANANA), SushiSwap (SUSHI), Chronicle (XNL), Cardano (ADA), Akash (AKT).

کدام صرافیها امکان استیک کردن ارز دیجیتال را دارند؟

معاملهگران میتوانند با استیکینگ، از داراییهای بلااستفاده خود در صرافیها کسب درآمد کنند. دو صرافی پیشروی ارزهای دیجیتال که از استیکینگ پشتیبانی میکنند، عبارتند از.

- صرافی بایننس (Binance): بایننس بزرگترین صرافی ارز دیجیتال از نظر حجم معاملات است. بنابراین، بسیاری از سرمایهگذاران، زمانی که به سرمایهگذاری در پلتفرمهای معاملاتی فکر میکنند، ابتدا به سراغ این صرافی میروند. سرویس استیکینگ بایننس برای ارزهای اثبات سهام مانند اتریوم ۲ در دسامبر ۲۰۲۰ فعال شده است. علاوه بر این، بایننس از استیکینگ BNB، DAI، Tether (USDT)، Binance USD (BUSD) و استیک بیتکوین پشتیبانی میکند.

- صرافی کوینبیس (Coinbase): کوینبیس، صرافی مستقر در ایالات متحده است که در NASDAQ لیست شده و یکی دیگر از صرافیهای مطرح در حوزه داراییهای دیجیتال محسوب میشود. کاربران این صرافی علاوه بر staking اتریوم ۲، میتوانند از استیکینگ کاردانو و ارزهای دیگری مانند ALGO و XTZ نیز سود کسب کنند.

مزایا و معایب استیک ارز دیجیتال

استیکینگ به دلیل بازدهی بالا و کسب درآمد غیرفعال، محبوبیت زیادی در بین کاربران بازار داراییهای دیجیتال به دست آورده است. با این حال لازم است قبل از شروع استیکینگ با برخی از مزایا و معایب احتمالی آن آشنا شوید.

برخی از مزایای استیکینگ رمزارزها

- مهمترین مزیت استیکینگ، کسب درآمد غیرفعال برای افراد با ریسکپذیری مختلف است.

- استیکینگ فرایندی آسان است که میتوان آن را با چند کلیک ساده انجام داد.

- کاربران برای شروع استیکینگ الزاماً به مقدار زیادی دارایی نیاز ندارند.

برخی از معایب استیک ارز دیجیتال

- احتمال بروز هک و حملات سایبری به پروتکلها و صرافیها موجب شده است که برخی از سرمایهگذاران ترجیح دهند از روش استیک کردن بر روی کیف پولهای سخت افزاری استفاده کنند.

- یکی دیگر از معایب استیکینگ احتمال کاهش ارزش رمزارزها به ویژه در نوسانات بازار است. به طور مثال، اگر شما از استیکینگ قفل شده استفاده کرده باشید، نمیتوانید داراییهای خود را در زمانی که افت قیمت رخ میدهد، نقد کنید.

جمعبندی

در این مقاله تلاش کردیم تا شما را با پاسخ سؤال staking چیست؟ آشنا کنیم. بهطورکلی میتوان گفت که در طی فرایند استیکینگ، کاربران، داراییهای دیجیتال خود را در یک کیف پول یا صرافی قفل کرده و در فواصل زمانی مشخص و به شکل تصادفی برای تأیید بلاک بعدی و در نتیجه دریافت پاداش بلاک انتخاب میشوند. نکته مهم در این الگوریتم این است که شانس انتخاب شدن کاربران با میزان دارایی قفل شده آنها ارتباط مستقیم دارد، یعنی هر چقدر دارایی قفل شده یک کاربر بیشتر باشد، شانس انتخاب شدن او بالاتر میرود.

اگر چه همواره برخی از افراد به دنبال یافتن بهترین سایت staking هستند، اما ما به شما توصیه میکنیم که قبل از شروع فرایند استیکینگ حتماً به سایت stakingrewards مراجعه کرده و پروژهها را از نظر حجم دارایی قفل شده، میزان سوددهی و عوامل دیگر با یکدیگر مقایسه و سپس اقدام به سرمایهگذاری کنید.

سؤالات متداول

۱- استیک ارز دیجیتال چیست؟

در فرایند استیک ارز دیجیتال، کاربران، داراییهای دیجیتال خود را در یک کیف پول یا صرافی به منظور حمایت از امنیت و عملیات شبکه بلاکچین نگهداری میکنند. به طور خلاصه میتوان گفت که استیکینگ، همان قفل کردن داراییهای دیجیتال برای دریافت پاداش است.

۲- مهمترین روشهای استیکینگ ارز دیجیتال کدام است؟

بهطورکلی ۴ روش staking ارز دیجیتال وجود دارد که این چهار روش عبارتند از: استیکینگ سرد، استیکینگ منعطف، استیکینگ قفل شده و دیفای استیکینگ.

سلام

خسته نباشید

ممنون بابت مطالب با ارزشی که زحمت دزجش زو کشیدین

جسارتا امکان برگزاری دوره آموزشی به صوزن حرفه ای وجود داره؟

سلام کاربر عزیز

بله دوره منتوترید

برای دریافت اطلاعات بیشتر با کارشناسان ما تماس بگیرید.

۰۹۳۸۷۰۳۰۷۴۰