ابر ایچیموکو (Ichimoku cloud) نوعی اندیکاتور تحلیل تکنیکال است که اغلب معاملهگران به صورت مختصر به آن «ایچیموکو» میگویند. این اندیکاتور همانند نمودار شمعی ژاپنی برای پیشبینی حرکت قیمت در آینده مورد استفاده قرار میگیرد. در واقع، ایچیموکو به عنوان یک اندیکاتور تحلیل تکنیکال، سطوح حمایت و مقاومت را مشخص، مومنتوم را اندازهگیری و سیگنالهای معاملاتی را اعلام میکند.

در این مقاله قصد داریم تا شما را به طور کامل با اجزای اندیکاتور ایچیموکو و مهمترین استراتژیهای معاملاتی آن آشنا کنیم. اگر شما هم به این موضوع علاقهمند هستید تا انتهای این مقاله همراه ما باشید و چنانچه بعد از پایان مقاله، همچنان پرسش یا ابهامی در این زمینه داشتید، میتوانید در بخش کامنتها، سؤالات خود را با ما مطرح کنید.

اندیکاتور ایچیموکو چیست؟

اندیکاتور ایچیموکو توسط گوئیچی هوسودا (Guichi Hosoda) در دهه ۱۹۶۰ میلادی معرفی شد. این اندیکاتور، سالها در ژاپن مورد استفاده قرار گرفت و سپس در بین معاملهگران سراسر دنیا مطرح شد. اگرچه ایچیموکو یک اندیکاتور است اما ترکیب آن با نمودارهای شمعی (ژاپنی)، یک سیستم معاملاتی قدرتمند ایجاد خواهد کرد. در واقع میتوان اینگونه گفت که ایچیموکو، اندیکاتور تکمیلکننده نمودارهای شمعی است.

نکته جالب توجه این است که نام اصلی این اندیکاتور، Ichimoku kinko hyo به معنی «نمودار تعادل در یک نگاه» است. در واقع این اندیکاتور نیز همانند کندل استیکهای ژاپنی برای بررسی وضعیت بازار به کار میرود اما تفاوت اصلی این دو در این است که اندیکاتور ایچیموکو، اطلاعات و دادههای بیشتری نسبت به نمودارهای ساده شمعی در اختیار معاملهگران قرار میدهد.

کاربرد اندیکاتور ایچیموکو در تحلیل تکنیکال

از کاربردهای این اندیکاتور میتوان به ترسیم خطوط حمایت و مقاومت، شناسایی روند اصلی بازار، قدرت روند، تعیین نقاط برگشت روند، سیگنالهای ورود و خروج از بازار و تعیین حد سود و حد ضرر اشاره کرد.

اجزا تشکیل دهنده اندیکاتور ایچیموکو

این ابزار از پنج جزء تشکیل شده است:

- تنکنسن (Tenkan Sen)

- کیجونسن (Kijun Sen)

- چیکو اسپن (Chikou Span)

- سنکواسپن اِی (Senkou Span A)

- سنکواسپن بی (Senkou Span B)

بهطورکلی میتوان گفت که این پنج جزء در همراهی با یکدیگر، داستان واقعی پشت یک نمودار را بیان میکنند. به همین دلیل، معاملهگرانی که تنها از دو یا سه جزء آن استفاده میکنند با شکست مواجه میشوند. در واقع، استفاده گزینشی از اجزا ایچیموکو تصویر ناقصی از بازار به شما خواهد داد و بهتر است بدانید که در صورت انجام این کار، دیگر شما از ایچیموکو استفاده نمیکنید، بلکه در حال استفاده از یک اندیکاتور ناقص هستید.

نکته کلیدی برای یک معاملهگر ایچیموکو این است که هر جزء این اندیکاتور را به صورت جداگانه درک کرده و نحوه عملکرد آن را در کنار سایر اجزای اندیکاتور به خوبی بفهمد. به منظور درک بهتر اجزای اندیکاتور ایچیموکو در زیر به تفصیل در رابطه با هر یک از آنها صحبت خواهیم کرد.

۱)تنکنسن (Tenkan Sen)

تنکنسن مربوط به ۹ دوره گذشته است و معمولاً با رنگ قرمز نمایش داده میشود. نحوه محاسبه تنکنسن به شکل زیر است:

(Highest High + Lowest Low)/2

اگر بخواهیم صعودی یا نزولی بودن قیمت را صرفاً با توجه به وضعیت آن نسبت به تنکنسن تشخیص دهیم، میتوانیم بگوییم که در شرایط صعودی تنکنسن پایینتر از قیمت و در وضعیت نزولی تنکنسن بالاتر از قیمت قرار میگیرد.

۲)کیجونسن (Kijun Sen)

کیجونسن مربوط به ۲۶ دوره گذشته است و معمولاً با رنگ آبی نمایش داده میشود. نحوه محاسبه کیجونسن به شکل زیر است:

Highest High + Lowest Low)/2)

اگر بخواهیم صعودی یا نزولی بودن قیمت را صرفاً با توجه به وضعیت آن نسبت به کیجونسن تشخیص دهیم، میتوانیم بگوییم که در شرایط صعودی کیجونسن پایینتر از قیمت و در وضعیت نزولی کیجونسن بالاتر از قیمت قرار میگیرد.

۳)چیکو اسپن (Chikou Span)

چیکو اسپن به عنوان خط تأخیری شناخته میشود و نحوه محاسبه آن به این صورت است که قیمت بسته شدن هر کندل را با ۲۶ دوره تأخیر نمایش میدهد. این خط معمولاً با رنگ سبز ترسیم میشود. اگر بخواهیم صعودی، نزولی یا رنج بودن قیمت را صرفاً با توجه به وضعیت آن نسبت به چیکو اسپن تشخیص دهیم، میتوانیم بگوییم که در شرایط صعودی، چیکو اسپن بالاتر از قیمت ۲۶ دوره قبل، در وضعیت نزولی، چیکو اسپن پایینتر از قیمت ۲۶ دوره قبل و در شرایط رنج، چیکو اسپن داخل کندلها یا خیلی نزدیک به قیمت ۲۶ دوره قبل میباشد.

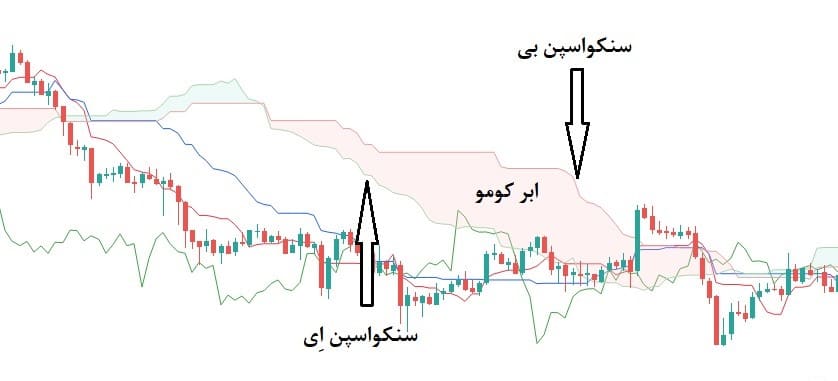

یکی از بخشهای مهم اندیکاتور ایچیموکو، ابر کومو است که از دو جزء تشکیل میشود:

۴)سنکو اسپن اِی (Senkou Span A)

این جزء از کومو، از طریق بهدست آوردن میانگین تنکنسن و کیجونسن که ۲۶ دوره به جلو انتقال داده شده، محاسبه میشود.

۵)سنکو اسپن بی (Senkou Span B)

سنکو بی مربوط به ۵۲ دوره گذشته است که ۲۶ دوره به جلو انتقال داده شده و نحوه محاسبه آن به شکل زیر است:

Highest High + Lowest Low)/2)

اگر بخواهیم صعودی، نزولی یا رنج بودن قیمت را صرفاً با توجه به وضعیت آن نسبت به ابر کومو تشخیص دهیم، میتوانیم بگوییم که در شرایط صعودی، قیمت بالای ابر کومو، در وضعیت نزولی، قیمت زیر ابر کومو و در شرایط رنج، قیمت داخل ابر کومو قرار میگیرد.

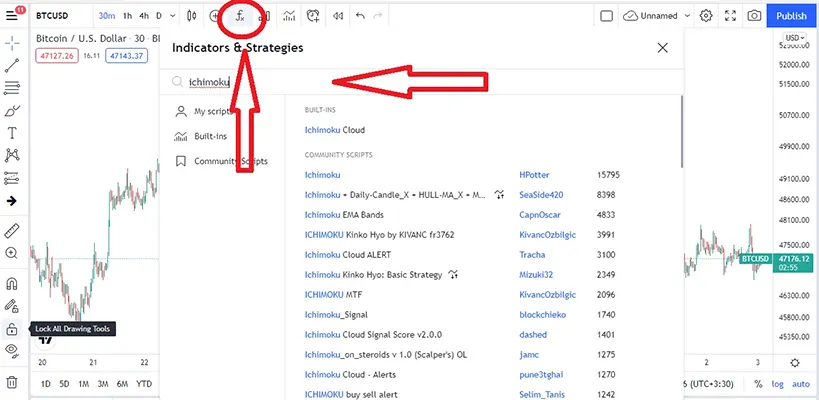

نحوه افزودن اندیکاتور ایچیموکو به نمودار

برای اضافه کردن اندیکاتور ایچیموکو بر روی نمودار ابتدا وارد سایت تریدینگ ویو شوید. سپس مطابق شکل زیر، در نوار ابزار بالا، بر روی قسمت fx کلیک کرده و در قسمت جستجو، کلمه Ichimoku را نوشته و سرچ کنید. در مرحله بعد، از بین اندیکاتورهای پیشنهادی، بر روی Ichimoku Cloud بزنید تا اندیکاتور ایچیموکو بر روی نمودار شما اضافه گردد.

چگونه از اندیکاتور ایچیموکو برای ترید کردن استفاده کنیم؟

استراتژیهای معاملاتی متفاوتی برای استفاده از این اندیکاتور وجود دارد که در این مقاله در مورد چند استراتژی مهم معاملاتی با استفاده از اندیکاتور ایچیموکو صحبت میکنیم. توجه داشته باشید که تمام استراتژیهای نام برده شده در این بخش، برگرفته از کتاب راهنمای اساسی برای تحلیل تکنیکال با اندیکاتور ایچیموکو (The Essential Guide to Ichimoku Kinko Hyo Technical Analysis) نوشته Manesh Patel است.

پیشنهاد ویژه: آموزش ایچیموکو

روش اول) استراتژی ایدهآل:

Manesh Patel معتقد است که اگر شما به تازگی با ایچیموکو آشنا شدهاید و قصد استفاده از آن را در معاملات خود دارید، باید به این نکته توجه کنید که استراتژی ایدهآل، «پایه و اساس» سایر استراتژیهاست و باید برای درک آن زمان بگذارید چرا که با فهم درست این استراتژی، شما میتوانید کارکرد و اهمیت تمام اجزا این اندیکاتور را درک کنید.

استراتژی معاملاتی خرید در بازار صعودی:

- قیمت بالای ابر کومو باشد.

- تنکنسن بالاتر از کیجونسن باشد.

- چیکو اسپن بالاتر از قیمت در ۲۶ دوره گذشته باشد.

- سنکواسپن اِی آینده بالاتر از سنکواسپن بی آینده باشد.

- قیمت از تنکنسن و کیجونسن فاصله زیادی نداشته باشد.

- تنکنسن، کیجونسن و چیکو اسپن داخل ابر کومو نباشند.

استراتژی معاملاتی فروش در بازار نزولی:

- قیمت زیر ابر کومو باشد.

- تنکنسن زیر کیجونسن باشد.

- چیکو اسپن پایینتر از قیمت در ۲۶ دوره گذشته باشد.

- سنکواسپن اِی آینده زیر سنکواسپن بی آینده باشد.

- قیمت از تنکنسن و کیجونسن فاصله زیادی نداشته باشد.

- تنکنسن، کیجونسن و چیکو اسپن داخل ابر کومو نباشند.

روش۲) استراتژی کراس اوور کیجونسن:

طبق نظر Manesh Patel، این یک استراتژی معاملاتی روزانه است. او معتقد است که اگر چه امکان استفاده از سایر استراتژیها در معاملات روزانه وجود دارد اما استراتژی کراس اوور کیجونسن یک استراتژی مناسب برای انجام این کار است چرا که کمترین ضریب ریسک را در مقایسه با سایر استراتژیها دارد.

استراتژی معاملاتی خرید در بازار صعودی:

- قیمت، کیجونسن را به سمت بالا قطع کند.

- تنکنسن بالاتر از کیجونسن باشد و اگر تنکنسن زیر کیجونسن است، باید تنکنسن به سمت بالا وکیجونسن صاف باشد.

- چیکو اسپن بین کندلها قرار نگرفته باشد.

- سنکواسپن بی آینده به سمت بالا یا صاف باشد.

- اگر سنکواسپن اِی آینده زیر سنکواسپن بی آینده بود، سنکو اِی باید به سمت بالا باشد.

- قیمت، کیجونسن، تنکنسن و چیکو اسپن نباید داخل کومو باشند.

- قیمت نباید از کیجونسن و تنکنسن فاصله زیادی داشته باشد.

- اختیاری: کومو آینده نباید ضخیم باشد.

استراتژی معاملاتی فروش در بازار نزولی:

- قیمت، کیجونسن را به سمت پایین قطع کند.

- تنکنسن زیر کیجونسن باشد و اگر تنکنسن بالاتر از کیجونسن بود، تنکنسن باید به سمت پایین و کیجونسن صاف باشد.

- چیکو اسپن در بین کندلها نباشد.

- سنکواسپن بی آینده به سمت پایین یا صاف باشد.

- اگر سنکواسپن اِی آینده بالاتر از سنکواسپن بی آینده بود، سنکو اِی باید به سمت پایین باشد.

- قیمت، کیجونسن، تنکنسن و چیکو اسپن نباید داخل کومو باشند.

- قیمت نباید از کیجونسن و تنکنسن فاصله زیادی داشته باشد.

- اختیاری: کومو آینده نباید ضخیم باشد.

روش۳) استراتژی شکست ابر کومو:

این استراتژی، مورد علاقه Manesh Patel نیست. او در کتاب خود میگوید که استفاده از این استراتژی را خیلی توصیه نمیکند چون معاملهگر باید بلافاصله بعد از شکست کومو، وارد معامله شد در حالیکه ممکن است یک یا دو کندل بعد از خرید، قیمت مجدداً به داخل کومو بازگردد و معاملهگر مجبور شود معامله خود را با ضرر ببندد.

استراتژی معاملاتی خرید در بازار صعودی:

- قیمت بالای کومو بسته شود.

- تنکنسن بالاتر از کیجونسن باشد و اگر تنکنسن زیر کیجونسن بود، تنکنسن باید به سمت بالا و کیجونسن صاف باشد.

- چیکو اسپن در بین کندلها نباشد.

- سنکواسپن بی آینده به سمت بالا یا صاف باشد.

- اگر سنکواسپن اِی آینده زیر سنکواسپن بی آینده بود، سنکو اِی باید به سمت بالا باشد.

- قیمت، کیجونسن، تنکنسن و چیکو اسپن نباید داخل کومو باشند.

- قیمت نباید از کیجونسن و تنکنسن فاصله زیادی داشته باشد.

- اختیاری: کومو آینده نباید ضخیم باشد.

استراتژی معاملاتی فروش در بازار نزولی:

- قیمت زیر کومو بسته شود.

- تنکنسن زیر کیجونسن باشد و اگر تنکنسن بالاتر از کیجونسن بود، تنکنسن باید به سمت پایین و کیجونسن صاف باشد.

- چیکو اسپن در بین کندلها نباشد.

- سنکواسپن بی آینده به سمت پایین یا صاف باشد.

- اگر سنکواسپن اِی آینده بالاتر از سنکواسپن بی آینده بود، سنکو اِی باید به سمت پایین باشد.

- قیمت، کیجونسن، تنکنسن و چیکو اسپن نباید داخل کومو باشند.

- قیمت نباید از کیجونسن و تنکنسن فاصله زیادی داشته باشد.

- اختیاری: کومو آینده نباید ضخیم باشد.

روش۴) استراتژی کراس اوور سنکو آینده:

این استراتژی مورد علاقه Manesh Patel است. او در کتاب خود نوشته است که این یک استراتژی مبتنی بر زمان است و اگر با استراتژیهای قبلی ترکیب شود، بسیار قدرتمند خواهد بود.

استراتژی معاملاتی خرید در بازار صعودی:

- سنکو اِی فعلی بالاتر از سنکو بی فعلی باشد.

- قیمت بالای کومو بسته شود.

- تنکنسن بالاتر از کیجونسن باشد و اگر تنکنسن زیر کیجونسن است، تنکنسن باید به سمت بالا و کیجونسن صاف باشد.

- چیکو اسپن در بین کندلها نباشد.

- سنکواسپن بی آینده به سمت بالا یا صاف باشد.

- اگر سنکواسپن اِی آینده زیر سنکواسپن بی آینده بود، سنکو اِی باید به سمت بالا باشد.

- قیمت، کیجونسن، تنکنسن و چیکو اسپن نباید داخل کومو باشند.

- قیمت نباید از کیجونسن و تنکنسن فاصله زیادی داشته باشد.

- اختیاری: کومو آینده نباید ضخیم باشد.

استراتژی معاملاتی فروش در بازار نزولی:

- سنکو اِی فعلی زیر سنکو بی فعلی باشد.

- قیمت زیر کومو بسته شود.

- تنکنسن زیر کیجونسن باشد و اگر تنکنسن بالاتر از کیجونسن است، تنکنسن باید به سمت پایین و کیجونسن صاف باشد.

- چیکو اسپن در بین کندلها نباشد.

- سنکواسپن بی آینده به سمت پایین یا صاف باشد.

- اگر سنکواسپن اِی آینده بالاتر از سنکواسپن بی آینده بود، سنکو اِی باید به سمت پایین باشد.

- قیمت، کیجونسن، تنکنسن و چیکو اسپن نباید داخل کومو باشند.

- قیمت نباید از کیجونسن و تنکنسن فاصله زیادی داشته باشد.

- اختیاری: کومو آینده نباید ضخیم باشد.

اعداد مهم و کلیدی در ایچیموکو:

اِلِمانهای زمانی مهم ایچیموکو عبارتند از: ۹، ۱۷، ۲۶، ۳۳، ۴۲، ۵۱، ۶۵، ۷۶، ۸۳، ۹۷، ۱۰۱، ۱۲۹، ۱۷۲، ۲۰۰ و ۲۵۷٫

اعداد ۹، ۱۷ و ۲۶ مهمترین اعداد هستند. جالب است بدانید که اعداد ۹ و ۲۶ از فرمول محاسبه کیجونسن و تنکنسن به دست میآیند و مابقی اعداد از طریق جمع و یا تفریق این اعداد با مشتقات دیگر این اعداد به دست میآیند. محاسبات مربوط به برخی از این اعداد در جدول زیر آورده شده است.

| اعداد | محاسبات |

| ۹ ۱۷ ۲۶ ۳۳ ۴۲ ۶۵ ۷۶ ۱۲۹ ۱۷۲ ۲۵۷ | ۹ ۹+۹-۱ ۹+۹+۹-۱ ۲۶+۹-۱ ۲۶+۱۷-۱ ۳۳+۳۳-۱ ۲۶+۲۶+۲۶-۲ ۶۵+۶۵-۱ ۶۵+۴۲+۴۲+۲۶-۳ ۱۲۹+۱۲۹-۱ |

مزایای استفاده از اندیکاتور ایچیموکو

یکی از مزایای اندیکاتور ایچیموکو این است که شما میتوانید از آن در تایمفریمهای مختلف (روزانه، هفتگی، ماهانه و…) مطابق با برنامههای ترید خود استفاده کنید. همچنین این ابزار، قابلیت استفاده در بازارهای مالی مختلف از جمله فارکس، بورس، بازار داراییهای دیجیتال و… را دارد و از همه مهمتر اینکه این اندیکاتور شما را از سایر اندیکاتورها و اسیلاتورها بینیاز میکند.

تعادل قیمتی در ایچیموکو

هسته اصلی ایچیموکو بر مبنا رابطه بین قیمت و تعادل آن به وجود آمده است. معاملهگران غربی، تعادل را بر مبنای قیمت بسته شدن محاسبه میکنند. بهطوریکه اغلب تحلیلگران بازار، میانگینهای متحرک ساده ۵۰ و ۲۰۰ دورهای را به عنوان «نقطه تعادل قیمت» در نظر میگیرند چرا که آنها معتقدند که قیمت نمیتواند از این میانگینها فاصله بگیرد و دیر یا زود به سمت آنها باز میگردد.

از نظر معاملهگران ژاپنی، نقاط بالا و پایین یک دوره معاملاتی به اندازه قیمت باز و بسته شدن آن مهم هستند. بهتر است بدانید که منظور از نقطه بالا، ناحیهای است که در آن عرضه بر تقاضا غلبه پیدا میکند و منظور از نقطه پایین، منطقهای است که در آن تقاضا از عرضه پیشی میگیرد. در واقع این دو محدوده، بازه معاملاتی یک دوره را ایجاد میکنند. اگر قیمت در یک زمان مشخص، High و Low جدید ایجاد نکند، تعادل حفظ شده و قیمت به سمت آن حرکت میکند اما در روند صعودی، نقطه تعادل به سمت بالا حرکت میکند و به اوجهای جدیدی میرسد و در روند نزولی، نقطه تعادل به سمت پایین حرکت کرده و Low جدیدی ایجاد میکند و این روندها تا زمانی که رابطه عرضه و تقاضا برنگردد، ادامه پیدا میکند.

توجه داشته باشید که در ایچیموکو، تعادل به عنوان میانگین Highest High و Lowest Low در سه دوره زمانی مختلف محاسبه میشود که این سه دوره عبارتند از: ۹، ۲۶ و ۵۲٫

معرفی اجزای اندیکاتور ایچیموکو

این اندیکاتور از ۵ جزء مهم و کلیدی شامل تنکنسن (Tenkan Sen)، کیجونسن (Kijun Sen)، چیکو اسپن (Chikou Span)، سنکواسپن اِی (Senkou Span A) و سنکواسپن بی (Senkou Span B) تشکیل شده است. نکته مهم در ابطه با این اندیکاتور این است که معاملهگران برای کارایی بیشتر در هنگام استفاده از ایچیموکو باید از تمام اجزای آن به شکل همزمان استفاده کنند و نباید به شکل گزینشی یک یا چند جزء آن را به کار ببرند.

با توجه به اهمیت شناخت اجزای اندیکاتور ایچیموکو و نحوه عملکرد آنها با یکدیگر، در این مقاله قصد داریم تا شما را به طور کامل با اجزای اندیکاتور ایچیموکو آشنا کنیم. اگر شما هم به این موضوع علاقهمند هستید تا انتهای این مقاله همراه ما باشید و چنانچه بعد از پایان مقاله، همچنان پرسش یا ابهامی در این زمینه داشتید، میتوانید در بخش کامنتها، سؤالات خود را با ما مطرح کنید.

کاربرد اجزای اندیکاتور ایچیموکو

هر کدام از خطوط و اجزای اندیکاتور ایچیموکو نقش خاصی در فرایند تحلیل تکنیکال دارند اما مهمترین کاربردهای اجزای اندیکاتور ایچیموکو عبارتند از:

- تعیین سطوح حمایت و مقاومت

- دریافت سیگنال ورود و خروج از بازار

- تعیین حد سود و حد ضرر

- بررسی روند بازار

- بررسی قدرت روند

- تعیین نقاط برگشت روند

اجزای اندیکاتور ایچیموکو

اندیکاتور ایچیموکو از پنج جزء تشکیل شده است: تنکنسن (Tenkan Sen)، کیجونسن (Kijun Sen)، چیکو اسپن (Chikou Span)، سنکواسپن اِی (Senkou Span A) و سنکواسپن بی (Senkou Span B). در زیر به تفصیل در رابطه با هریک از این اجزا صحبت خواهیم کرد.

تنکنسن (Tenkan Sen)

اولین جزء اندیکاتور ایچیموکو، تنکنسن میباشد. تنکنسن اغلب با رنگ قرمز نمایش داده میشود و نشاندهنده حرکت کوتاه مدت قیمت و مربوط به ۹ دوره گذشته است. فرمول محاسبه تنکنسن به شکل زیر است:

(Highest High + Lowest Low)/2

کیجو نسن (Kijun Sen)

دومین جزء اندیکاتور ایچیموکو، کیجونسن میباشد. کیجونسن اغلب با رنگ آبی نمایش داده میشود و نشاندهنده حرکت میان مدت قیمت و مربوط به ۲۶ دوره گذشته است. فرمول محاسبه کیجونسن به شکل زیر است:

Highest High + Lowest Low)/2)

چیکو اسپن (Chikou Span)

یکی دیگر از اجزای اندیکاتور ایچیموکو، چیکو اسپن است. این خط اغلب با رنگ سبز نمایش داده شده و نشاندهنده مومنتوم قیمت میباشد. در واقع، چیکو اسپن، قیمت بسته شدن هرکندل را با ۲۶ دوره تأخیر نمایش میدهد و به شما میگوید که آیا روند در بازار وجود دارد یا خیر.

دو جزء بعدی اندیکاتور ایچیموکو، سنکواسپن اِی و سنکواسپن بی میباشد. جالب است بدانید که این دو جزء در همراهی با یکدیگر، ابر کومو را تشکیل میدهند. در واقع، ابر کومو با پر کردن فضای بین سنکواسپن اِی و سنکواسپن بی تشکیل میشود. بهطورکلی دو نوع ابر کومو وجود دارد:

- ابر کومو صعودی: در ابر کومو صعودی، سنکو اِی بالا و سنکو بی پایین قرار میگیرد.

- ابر کومو نزولی: در ابر کومو نزولی، سنکو بی بالا و سنکو اِی پایین قرار میگیرد.

در زیر به شکل جداگانه در رابطه با این دو جزء اندیکاتور ایچیموکو صحبت خواهیم کرد.

سنکو اسپن اِی (Senkou Span A)

سنکو اِی یکی از اجزای ابر کومو است که از میانگین کیجونسن و تنکنسن محاسبه شده و ۲۶ دوره به جلو انتقال داده میشود.

Kijun Sen + Tenkan Sen)/2)

سنکو اسپن بی (Senkou Span B)

سنکو بی یکی دیگر از اجزای ابر کومو و مربوط به ۵۲ دوره گذشته است و بعد از محاسبه، ۲۶ دوره به جلو انتقال داده میشود. بنابراین سنکو بی، بیشترین دوره را در بین دورهی تمام اجزای اندیکاتور ایچیموکو دارد. نحوه محاسبه سنکواسپن بی به شکل زیر است:

Highest High + Lowest Low)/2)

توجه داشته باشید که دو جزء تشکیلدهنده ابر کومو، کمی گیجکننده هستند چون در واقعیت، دو ابر کومو وجود دارد: ابر کومو فعلی و ابر کومو آینده. بنابراین شما در هنگام تحلیل باید به دو سنکو اِی (سنکو اِی فعلی و سنکو اِی آینده) و دو سنکو بی (سنکو بی فعلی و سنکو بی آینده) نگاه کنید. به عنوان مثال، سنکو اِی فعلی میانگین تنکنسن و کیجونسن ۲۶ دوره قبل و سنکو اِی آینده میانگین تنکنسن و کیجونسن فعلی است.

نحوه تنظیم اعداد اجزای اندیکاتور ایچیموکو

برای تنظیم و تغییر اعداد، ابتدا بر روی آیکون «تنظیمات» اندیکاتور ایچیموکو، کلیک کنید و سپس در پنجره باز شده، از قسمت Input، میتوانید اعداد را تغییر دهید. بهتر است بدانید، تنظیمات استاندارد اجزای اندیکاتور ایچیموکو، اعداد زیر هستند.

کیجونسن = ۲۶ تنکنسن=۹ سنکو بی = ۵۲ چیکو اسپن = ۲۶

بررسی عملکرد تنکنسن و کیجونسن

بعد از آشنایی با اجزای اندیکاتور ایچیموکو در این بخش به بررسی نحوه عملکرد خطوط تنکنسن و کیجونسن و کاربرد آنها میپردازیم.

ایجاد تقاطع دو خط تنکنسن و کیجونسن

ایجاد تقاطع بین تنکنسن و کیجونسن، یکی از سیگنالهای اولیه تغییر روند میباشد. توجه داشته باشید که این موضوع در شرایطی که بازار در حالت رنج به سر میبرد و تنکنسن به صورت سینوسی حول کیجونسن نوسان میکند، مورد قبول نیست. به طور کلی میتوان گفت که اگر تنکنسن، کیجونسن را از پایین به سمت بالا قطع کند، روند صعودی و اگر تنکنسن، کیجونسن را از بالا به سمت پایین قطع کند، روند نزولی خواهد شد. نکته مهم این است که در این دو حالت، تنکنسن و کیجونسن نباید داخل ابر کومو باشند.

محل تقاطع دو خط تنکنسن و کیجونسن

در صورتی میتوان از تقاطع کیجونسن و تنکنسن سیگنال خرید یا فروش گرفت که برخورد در بالا یا پایین ابر کومو اتفاق بیافتد. توجه داشته باشید که نمیتوان از تقاطعی که در داخل ابر کومو صورت بگیرد، تغییر روند را تفسیر کرد.

بررسی حالتهای دو خط تنکنسن و کیجونسن

در روند صعودی، تنکنسن بالاتر از کیجونسن و در روند نزولی، تنکنسن زیر کیجونسن قرار میگیرد. نکته مهم این است که در هر دو روند، کیجونسن، تنکنسن و قیمت نباید داخل ابر کومو قرار داشته باشند.

شناسایی روند به وسیله خط تنکنسن و کیجونسن

تنکنسن و کیجونسن به عنوان مهمترین اجزای اندیکاتور ایچیموکو در شناسایی روند بازار نقش دارند. بهطوریکه اگر تنکنسن، کیجونسن را به سمت بالا قطع کند، روند صعودی خواهد شد و اگر تنکنسن، خط کیجونسن را به سمت پایین قطع کند، روند نزولی خواهد شد. برای درک بهتر این دو روند به تصویر زیر توجه کنید.

تشخیص محدودههای حمایتی و مقاومتی

خطوط تنکنسن و کیجونسن یک سطح حمایت یا مقاومت قوی بر روی نمودار تشکیل میدهند و اگر قیمت، هر کدام از این خطوط را قطع کند، معاملهگران آن را به معنی شکست یک سطح حمایت یا مقاومت در نظر میگیرند. توجه داشته باشید که علاوه بر تنکنسن و کیجونسن، قلههای چیکو اسپن، قلههای ایجاد شده توسط سنکواسپن اِی و سنکواسپن بی مسطح نیز از سطوح اصلی حمایت و مقاومت در اندیکاتور ایچیموکو هستند. نکته مهم در مورد سنکو بی این است که طولانیتر شدن بخش مسطح آن، نشاندهنده مقاومت و حمایت قویتر بر روی نمودار است.

محل قرارگیری کندلها

توجه داشته باشید که معمولاً در استراتژیهای معاملاتی که با اندیکاتور ایچیموکو مطرح میشوند، قیمت باید در بالا یا پایین ابر کومو و یا در داخل ابر کومو نازک باشد و اگر قیمت در داخل ابر کومو ضخیم قرار بگیرد، بهتر است معاملهگر صبر کرده و اقدام به خرید یا فروش نکند.

کاربرد های چیکو اسپن در اندیکاتور ایچیموکو

یکی از کاربردهای مهم چیکو اسپن، تعیین سطوح حمایت و مقاومت است. اگر از یک قله چیکو اسپن، یک خط افقی بکشید، این خط بر روی نمودار نشاندهنده یک سطح حمایت یا مقاومت است. توجه داشته باشید که اگر تعداد زیادی قله چیکو اسپن به این خط افقی برخورد کند، این خط به عنوان یک سطح بسیار قویتر در نظر گرفته میشود. جالب است بدانید که در اکثر موارد، اگر دو یا چند قله به یک سطح برخورد کنند، معمولاً این سطح، یک ناحیه فیبوناچی را نیز نشان میدهد.

یکی دیگر از کاربردهای اصلی چیکو اسپن، تعیین وجود یا عدم وجود مومنتوم است. نکته مهم برای تعیین مومنتوم یا شیب روند، توجه به وضعیت چیکو اسپن و محل قرارگیری آن است. با توجه به اهمیت این موضوع در زیر به تفصیل در رابطه با آن صحبت خواهیم کرد.

بررسی عملکرد چیکو اسپن به عنوان اندیکاتور شتاب روند

یکی از روشهای مهم بررسی مومنتوم توسط چیکو اسپن این است که ببینیم آیا در چند دوره آینده، چیکو اسپن به قیمت برخورد میکند یا خیر. Manesh Patel در کتاب خود نوشته است: «من معمولاً ۵ تا ۱۰ دوره آینده را نگاه میکنم. اگر چیکو اسپن به کندلهای قیمتی برخورد کند، نتیجه میگیرم که مومنتوم چندانی وجود ندارد.»

بهطورکلی میتوان گفت که پرایس اکشن گذشته، نشاندهنده حمایت یا مقاومت آینده بوده و موانع بزرگی را برای روند فعلی بازار ایجاد میکند. بنابراین اگر چیکو اسپن بین کندلها نباشد و در «فضای باز» قرار گرفته باشد، میتوان نتیجه گرفت که شتاب روند قوی است چون قیمت با هیچ حمایت یا مقاومتی از ۲۶ دوره قبل مواجه نخواهد شد.

چگونه سنکو ها کومو را تشکیل میدهند؟

از همراهی سنکواسپن اِی و سنکواسپن بی به عنوان اجزای اندیکاتور ایچیموکو، ابر کومو تشکیل میشود. در واقع، ابر کومو فضای بین سنکو اِی و سنکو بی را پر میکند.

یکی از نکات مهم در هنگام تحلیل با کمک اندیکاتور ایچیموکو این است که شما باید به دو نوع ابر کومو توجه کنید. ابر کومو فعلی، که بالا یا پایین قیمت فعلی بازار است و ابر کومو آینده، که ۲۶ دوره جلوتر از قیمت فعلی بازار میباشد. برای درک بهتر این موضوع، شکل زیر را مشاهده کنید.

چگونه بازگشت کومو نشاندهنده تغییر روند است؟

بازگشت کومو (Kumo Twist)، زمانی اتفاق میافتد که سنکواسپن اِی و سنکواسپن بی از هم عبور کنند. در این زمان، رنگ ابر کومو تغییر میکند. در واقع، بازگشت کومو صعودی زمانی اتفاق میافتد که سنکواسپن اِی از پایین و به سمت بالا سنکواسپن بی را قطع کند اما در بازگشت کومو نزولی، سنکو اِی از بالا و به سمت پایین، سنکو بی را قطع میکند. بهطورکلی میتوان گفت که بازگشت کومو یک سیگنال اولیه برای پتانسیل تغییر روند در آینده است.

نحوه معامله با اجزای اندیکاتور ایچیموکو

بعد از آشنایی با اجزای اندیکاتور ایچیموکو بهتر است با نحوه معامله با ایچیموکو نیز آشنا شوید. همانطور که قبلاً نیز به آن اشاره کردیم، برای گرفتن یک نتیجه ایدهآل و سودمند، حتماً باید از تمام خطوط و اجزای اندیکاتور ایچیموکو بهطور همزمان با هم استفاده کنید تا بتوانید پرسودترین سیگنالهای خرید و فروش را بگیرد.

تحلیل قیمت و خط تنکنسن:

اگر صرفاً بخواهیم از خط تنکنسن سیگنال خرید یا فروش بگیریم، باید هنگامی که تنکنسن، زیر کندلهای قیمت است، روند را صعودی در نظر گرفته و اقدام به خرید کنیم و در صورتی که تنکنسن، بالای کندلهای قیمت قرار گرفت، روند را نزولی در نظر گرفته و اقدام به فروش نماییم.

تحلیل قیمت و خط کیجونسن:

اگر صرفاً بخواهیم با توجه به کیجونسن خرید و فروش کنیم، باید هنگامی که کیجونسن، زیر کندلهای قیمت است، روند را صعودی در نظر گرفته و اقدام به خرید کنیم و در صورتی که کیجونسن، بالای کندلهای قیمت قرار گرفت، روند را نزولی در نظر گرفته و اقدام به فروش نماییم.

تحلیل وضعیت قیمت و ابر کومو:

اگر بخواهیم روند بازار را با کمک ابر کومو تشخیص دهیم باید توجه کنیم که در صورتی که قیمت بالای ابر کومو باشد، روند صعودی بوده و باید اقدام به خرید کنیم و اگر قیمت زیر ابر کومو باشد، روند نزولی بوده و باید اقدام به فروش کنیم. توجه داشته باشید که معمولاً در روند خنثی یا رنج، قیمت داخل ابر کومو قرار میگیرد. یک نکته بسیار مهم و کلیدی که یک معاملهگر همیشه باید به آن توجه کند این است که در هنگام خرید یا فروش نباید قیمت، کیجونسن، تنکنسن و چیکو اسپن داخل کومو قرار داشته باشند.

تحلیل وضعیت قیمت و چیکو اسپن:

اگر صرفاً بخواهیم از چیکو اسپن سیگنال خرید یا فروش بگیریم، باید هنگامی که چیکو اسپن، بالای قیمت قرار دارد، روند را صعودی در نظر گرفته و اقدام به خرید کنیم و اگر چیکو اسپن، پایین قیمت قرار گرفت، روند را نزولی در نظر گرفته و اقدام به فروش نماییم. نکته مهم در مورد چیکو اسپن این است که اگر چیکو اسپن در بین کندلهای قیمت قرار گرفت، بهتر است منتظر بمانیم و اقدام به خرید یا فروش نکنیم.

جمعبندی

اندیکاتور ایچیموکو یکی از مهمترین اندیکاتورهای تحلیل تکنیکال است. بهطوریکه بسیاری از معاملهگران بازار معتقدند که این اندیکاتور، شما را از سایر اندیکاتورها و اسیلاتورها بینیاز میکند. نکته کلیدی برای معاملهگرانی که از این اندیکاتور استفاده میکنند این است که آنها باید با تک تک اجزای این اندیکاتور آشنا شده و چگونگی عملکرد این اجزا با یکدیگر را به خوبی درک کنند. در واقع، معاملهگران برای استفاده از این اندیکاتور باید از تمام اجزا و خطوط آن به شکل همزمان استفاده کنند چرا که در صورت عدم انجام این کار، آنها به نتیجه ایدهآل دست پیدا نخواهند کرد. اندیکاتور ایچیموکو از پنج جزء مهم تشکیل شده است. اجزای اندیکاتور ایچیموکو عبارتند از: تنکنسن، کیجونسن، چیکو اسپن، سنکواسپن اِی و سنکواسپن بی. جالب است بدانید که هر کدام از اجزای اندیکاتور ایچیموکو، کارکرد خاص خود را در فرایند تحلیل تکنیکال دارد اما بهطورکلی میتوان گفت که تمام این خطوط نشاندهنده سطوح حمایت و مقاومت بر روی نمودار بوده و معاملهگران از تمام اجزای اندیکاتور ایچیموکو برای تجزیه و تحلیل نمودار قیمت استفاده میکنند.

سؤالات متداول

کاربرد اندیکاتور ایچیموکو در تحلیل تکنیکال چیست؟

از کاربردهای این اندیکاتور میتوان به ترسیم خطوط حمایت و مقاومت، شناسایی روند اصلی بازار، قدرت روند، تعیین نقاط برگشت روند، سیگنالهای ورود و خروج از بازار و تعیین حد سود و حد ضرر اشاره کرد.

اجزای اندیکاتور ایچیموکو کدامند؟

اندیکاتور ایچیموکو از پنج جزء تشکیل شده است: تنکنسن (Tenkan Sen)، کیجونسن (Kijun Sen)، چیکو اسپن (Chikou Span)، سنکواسپن اِی (Senkou Span A) و سنکواسپن بی (Senkou Span B).

آیا با کمک تنکنسن صعودی یا نزولی بودن روند را میتوان تشخیص داد؟

بله. اگر تنکنسن بالاتر از قیمت قرارگفته باشد، روند نزولی و اگر تنکنسن پایینتر از قیمت باشد، روند صعودی است.

تقاطع دو خط تنکنسن و کیجونسن به چه معناست؟

اگر تنکنسن، کیجونسن را از پایین به سمت بالا قطع کند، روند صعودی و اگر تنکنسن، کیجونسن را از بالا به سمت پایین قطع کند، روند نزولی خواهد شد.

سلام وقتتون بخیر

میخواستم بدونم ارتباطی بین عدد ۲۶ کیجون و ۵۲ سنکو بی هست ؟

ممنونم 🙏🏼

سلام دوست عزیز

بله بین ۲۶ کیجون و ۵۲ سنکو ارتباط هست ولی تحلیل آن بسیار گسترده و مفصل هست که اینجا نمیشه توضیح داد پیشنهاد میکنم در از یک فرد با دانش راهنمایی بگیرید