صرافی غیرمتمرکز (DEX) چیست؟ صرافی داراییهای دیجیتال پلتفرمی است که کاربران را قادر میسازد تا رمزارزها را مبادله کنند. بهطورکلی، صرافیها به دو دسته صرافی متمرکز (CEX) و صرافی غیرمتمرکز (DEX) دستهبندی میشوند. بهترین صرافیهای غیرمتمرکز، صرافیهایی هستند که برای کار با داراییهای دیجیتال نیازی به خدمات شخص ثالث ندارند. در واقع، صرافی غیرمتمرکز (DEX) راهی برای معامله امن داراییهای دیجیتال است، بدون اینکه کاربر مجبور باشد داراییهای خود را در اختیار شخص دیگری قرار دهد.

در این مقاله، قصد داریم تا شما را با صرافی غیرمتمرکز، نحوه کار آن و بهترین پلتفرمهای مبادلات غیرمتمرکز در سال ۲۰۲۳ آشنا کنیم. اگر شما هم به این موضوع علاقهمند هستید تا انتهای این مقاله همراه ما باشید و چنانچه بعد از پایان مقاله، همچنان پرسش یا ابهامی در این زمینه داشتید، میتوانید در بخش کامنتها، سؤالات خود را با ما مطرح نمایید.

صرافی غیرمتمرکز چیست؟

صرافی غیرمتمرکز (DEX) یک بازار همتا به همتاست که در آن کاربران میتوانند بدون نیاز به واسطه، داراییهای دیجیتال خود را مبادله کنند که این امر موجب تسهیل انتقال و نگهداری وجه میشود. بهطورکلی میتوان گفت که صرافیهای غیرمتمرکز یا DEX ها، برنامههای مبتنی بر بلاکچین هستند ( مقاله : بلاکچین چیست؟ را بخوانید) که به افراد اجازه میدهند تا به جای رویکرد سنتی و حضور واسطههای مالی، داراییهای دیجیتال خود را به روش غیر حضانتی (Non-custodial way) مبادله کنند.

به بیان ساده، صرافی غیرمتمرکز (DEX) به کاربران خود اجازه میدهد تا بدون حضور کارگزاران، داراییهای دیجیتال خود را از یکدیگر بخرند و یا به هم بفروشند. در واقع، یک صرافی غیرمتمرکز یا DEX، نوعی بازار همتا به همتاست که در آن معاملهگران داراییهای دیجیتال، معاملات خود را مستقیماً انجام میدهند یعنی در این روش، افراد مجبور نیستند که کنترل وجوه خود را به یک واسطه یا متولی واگذار کنند. جالب است بدانید که در یک صرافی غیرمتمرکز، کاربر، کیف پول رمزنگاری خود را به نرمافزاری که در یک سایت DEX اجرا میشود، متصل میکند و سپس بهراحتی و بدون حضور هیچ شخص یا نهادی، معاملات خود را انجام میدهد.

انواع صرافی غیرمتمرکز

بهطورکلی میتوان گفت که سه نوع عمده از مبادلات غیرمتمرکز وجود دارد:

۱) بازارساز خودکار (Automated market makers)

۲) صرافی غیرمتمرکز با دفتر سفارش (Order book DEX)

۳) صرافی غیرمتمرکز تجمیعکننده نقدینگی (DEX aggregators)

توجه داشته باشید که در همه این روشها، کاربران میتوانند مستقیماً از طریق قراردادهای هوشمند با یکدیگر معامله کنند. در ادامه به تفصیل در رابطه با هر یک از صرافیهای غیرمتمرکز صحبت خواهیم کرد.

۱) بازارساز خودکار (Automated market makers)

سیستم بازارساز خودکار (AMM) متکی بر قراردادهای هوشمند، برای رسیدگی به مسائل نقدینگی ایجاد شده است. نحوه ایجاد این صرافیها تا حدودی از مقاله صرافی غیرمتمرکز ویتالیک بوترین، بنیانگذار اتریوم الهام گرفته شده است. جالب است بدانید که در این مقاله توضیح داده شده که چگونه میتوان معاملات را روی یک بلاکچین با استفاده از قراردادهای دارای توکن انجام داد.

بهطورکلی میتوان گفت که بازارساز خودکار، پرکاربردترین نوع DEX است زیرا نقدینگی فوری، دسترسی دموکراتیک به تأمین نقدینگی و در بسیاری موارد ایجاد بازار بدون مجوز برای هر توکن را امکانپذیر میسازند. AMM، اساساً یک ربات پولی است که همیشه مایل است قیمتی بین دو (یا چند) دارایی اعلام کند. توجه داشته باشید که یک AMM، به جای دفتر سفارش، از استخر نقدینگی استفاده میکند. در این ساختار، قیمت توسط الگوریتمی بر اساس نسبت توکنهای موجود در استخر تعیین میشود و کاربران میتوانند توکنهای موجود در استخر را براساس آن مبادله کنند.

نکته حائز اهمیت این است که با استفاده از AMMها، امکان دسترسی فوری به نقدینگی در بازارهایی است که در حالت عادی نقدینگی پایینی دارند. جالب است بدانید که در صرافی غیرمتمرکز با دفتر سفارش، یک خریدار باید منتظر بماند تا سفارش او با سفارش یک فروشنده مطابقت پیدا کند، حتی اگر خریدار سفارش خود را در بالای دفتر سفارش و نزدیک به قیمت فعلی ثبت کند، باز هم ممکن است سفارش او هرگز اجرا نشود.

در صرافی غیرمتمرکز AMM، نرخ ارز توسط یک قرارداد هوشمند و نه یک فرد یا نهاد تعیین میشود. در واقع، در این نوع از صرافی غیرمتمرکز، افراد با قراردادهای هوشمند معامله میکنند و به همین دلیل، کاربران میتوانند به نقدینگی، دسترسی فوری داشته باشند. جالب است بدانید که نقدینگی این صرافیها توسط سرمایهگذارانی که اقدام به استیکینگ داراییهای دیجیتال خود در این استخرها میکنند، تأمین میشود و آنها در ازای انجام این کار، از کارمزد معاملات درآمد غیرفعال کسب میکنند.

ترکیب نقدینگی فوری و دسترسی دموکراتیک به تأمین نقدینگی در بازارساز خودکار موجب ایجاد طرحهایی مانند مبادلات استیبلکوینها شده است. اگرچه در حال حاضر، اکثر طرحهای فعلی AMM با کریپتوکارنسیها سروکار دارند اما این نوع از صرافی غیرمتمرکز میتواند به منظور تسهیل مبادلهNFT ها، داراییهای توکنیزه شده در دنیای واقعی، اعتبار کربن و موارد دیگر مورد استفاده قرار گیرد.

برخی از محبوبترین صرافیهای غیرمتمرکز AMM عبارتند از: Bancor، Balancer، Curve، PancakeSwap، Sushiswap، Trader Joe و Uniswap.

۲) صرافی غیرمتمرکز با دفتر سفارش (Order book DEX)

دفاتر سفارش، سوابق تمام سفارشات باز برای خرید و فروش در یک جفت دارایی معین را نگهداری میکنند. سفارشهای خرید نشاندهنده تمایل معاملهگر برای خرید یا ارائه قیمت خاصی برای دارایی مورد نظر است و سفارشهای فروش نشاندهنده آمادگی معاملهگر برای فروش یا ارائه قیمت خاصی برای دارایی مورد نظر است. اختلاف بین این قیمتها عمق دفتر سفارش را مشخص میکند. بهطورکلی، صرافیهای غیرمتمرکز با دفتر سفارش به دو نوع مختلف تقسیمبندی میشوند:

🔵 دفترهای سفارش درون زنجیرهای (On-chain order books)

در برخی از صرافیهای غیرمتمرکز، تراکنشهایی مانند سفارشهای تغییر یافته و لغو شده به صورت درون زنجیرهای (on-chain) پردازش میشوند. از نظر منطقی، این غیرمتمرکزترین و شفافترین فرآیند است چرا که نیاز به اعتماد به شخص ثالث را برای پردازش سفارشها حذف میکند.

با این حال، این روش در هنگام اجرا، چندان کاربردی نیست. در واقع در این روش، صرافی غیرمتمرکز بعد از قرار دادن تمام مراحل سفارش بر روی یک بلاکچین، یک فرآیند پر زحمت و طولانی را باید پشت سر بگذارد و از هر نود در شبکه بخواهد که علاوه بر پرداخت هزینه، سفارش را از طریق ماینرها به طور دائم ذخیره کند.

🔵 دفترهای سفارش خارج زنجیرهای (Off-chain order books)

این مدل از صرافی هنوز تا حدودی غیرمتمرکز در نظر گرفته میشوند اگرچه نسبت به «دفترهای سفارش درون زنجیرهای» متمرکزتر هستند. برخلاف سفارشهای ذخیرهشده در بلاکچین، سفارشهای خارج زنجیرهای در جای دیگری مانند یک سازمان متمرکز که دفتر سفارش را اداره میکند، منتشر میشوند. در نتیجه، چنین نهادی ممکن است از دفتر سفارش به منظور ارائه نادرست سفارشها استفاده کند اما باید به این نکته توجه کرد که در این مدل صرافی غیرمتمرکز نیز وجوه کاربران توسط مدل غیر حضانتی DEX محافظت میشود.

با مقایسه DEX درون زنجیرهای و خارج زنجیرهای میتوان متوجه شد که صرافی غیرمتمرکز خارج زنجیرهای برای کاربران مفیدتر است چرا که سرعت بالاتری داشته و با ازدحام کمتر، فرایند تأیید تراکنشها را با سرعت بیشتری انجام میدهد.

پیشنهاد ویژه: دوره آموزش دیفای

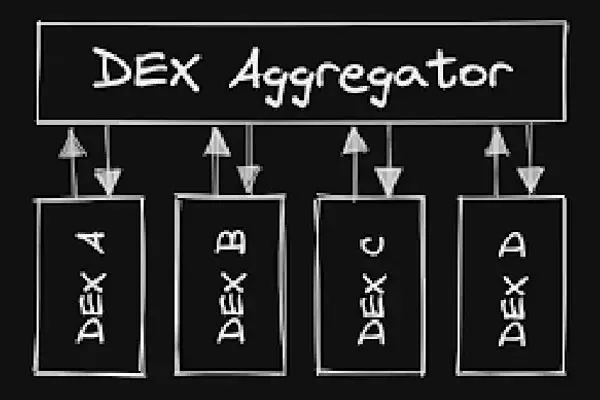

۳) صرافی غیرمتمرکز تجمیعکننده نقدینگی (DEX aggregators)

این نوع از صرافی غیرمتمرکز از تعدادی پروتکل و مکانیسم مختلف برای حل مسائل مربوط به نقدینگی استفاده میکند. این پلتفرمها اساساً نقدینگی چندین DEX را جمعآوری میکنند تا لغزش قیمت (Slippage) سفارشهای بزرگتر را به حداقل برسانند، کارمزد مبادلات و قیمت توکنها را بهینه کنند و در کمترین زمان ممکن، بهترین قیمت را به معاملهگران اعلام کنند.

محافظت از کاربران در برابر اثرات قیمتگذاری و کاهش احتمال وقوع تراکنشهای ناموفق، دو هدف مهم دیگر این صرافیها است. جالب است بدانید که برخی از تجمیعکنندهها نیز از نقدینگی پلتفرمهای متمرکز استفاده میکنند تا تجربیات بهتری را به کاربران خود ارائه دهند اما با این کار باز هم آنها به صورت غیر حضانتی هستند.

نحوه استفاده از صرافی غیرمتمرکز (راهنمای مبتدیان)

مرحله اول: یک DEX را انتخاب کنید.

اولین قدم برای انجام این کار این است که یک صرافی غیرمتمرکز را انتخاب کنید. در حال حاضر، صرافیهای غیرمتمرکز مختلفی در دسترس هستند. بنابراین قبل از استفاده از یک صرافی غیرمتمرکز حتماً به خوبی در رابطه با آن تحقیق کنید و سپس بهترین و مطمئنترین گزینه را برای خود انتخاب کنید.

به عنوان مثال، یونیسوآپ (Uniswap) یک صرافی غیرمتمرکز محبوب است که امکان ترید رمزارزها را به صورت همتا به همتا و با استفاده از قراردادهای هوشمند به عنوان یک بازارساز خودکار فراهم کرده است. پنکیکسوآپ (Pancakeswap) یکی دیگر از صرافیهای غیرمتمرکز رایج برای ترید داراییهای دیجیتال است که به طور خودکار معاملات را در پلتفرم خود از طریق قراردادهای هوشمند انجام میدهد.

مرحله دوم: ایجاد یک حساب کاربری

هنگامی که یک DEX را انتخاب کردید، باید یک حساب کاربری در آن بسازید. این فرآیند معمولاً بسیار ساده است و فقط به اطلاعات اولیهای مانند نام و آدرس ایمیل شما نیاز دارد.

مرحله سوم: واریز وجه

پس از ایجاد یک حساب کاربری، باید مبلغی را به حساب خود واریز کنید. این کار را میتوان از طریق انتقال رمزارز از کیف پول یا از صرافی دیگر به حساب DEX خود انجام دهید.

مرحله چهارم: ترید را شروع کنید!

پس از واریز وجه، آماده شروع ترید در صرافی غیرمتمرکز هستید. DEXها معمولاً یک رابط کاربری بسیار کاربرپسند دارند و خرید، فروش یا معامله داراییهای دیجیتال در آنها آسان است.

مزایای استفاده از صرافی غیرمتمرکز چیست؟

بهطورکلی میتوان گفت که دکس یک صرافی غیرمتمرکز داراییهای دیجیتال است که امکان دسترسی بدون واسطه به داراییهای دیجیتال را فراهم میکند. صرافیهای غیرمتمرکز برای سرمایهگذارانی که به دنبال جابهجایی بین داراییهای دیجیتال مختلف هستند، بهترین گزینه هستند اما برای کسانی که به دنبال خرید یا فروش داراییهای دیجیتال با استفاده از ارزهای فیات میباشند، مناسب نیستند.

یکی از مهمترین و البته جذابترین مزایای استفاده از صرافی غیرمتمرکز، کارمزد بسیار پایین آنها نسبت صرافیهای متمرکز است. بهطوریکه در بسیاری از موارد کارمزد معاملات در این پلتفرمها به صفر میرسد که علت این امر، عدم حضور نهادهای واسط در ساختار صرافیهای غیرمتمرکز است.

از آنجا که معاملات DEX، توسط قراردادهای هوشمند انجام میشود، این معاملات دقیقاً با روش مدنظر کاربر و بدون دخالت طرفهای متمرکز اجرا میگردد. برخلاف روشهای اجرایی غیرشفاف و پتانسیل سانسور موجود در بازارهای مالی سنتی، DEX ها ضمانتهای اجرایی قوی را در مکانیزمهای ترید خود ارائه میکنند که منجر به افزایش شفافیت و اعتماد بهتر کاربر به پلتفرم میشود.

از طرف دیگر در صرافی غیرمتمرکز، هیچ متولی وجود ندارد و کاربران میتوانند با استفاده از کیف پول خود معاملات را انجام دهند. در واقع، صرافی غیرمتمرکز، خطر طرف مقابل را کاهش میدهد. همچنین میتواند برخی از ریسکهای سیستماتیک صنعت بلاکچین را نیز با کاهش میزان سرمایه متمرکز کاهش دهد. از طرف دیگر، از آنجا که در یک صرافی غیرمتمرکز، کاربران میتوانند با استفاده از آدرس کیف پول خود و با روشی ساده وارد سیستم شوند، فرآیند ورود به DEX در مقایسه با یک صرافی متمرکز، سریعتر و یکپارچهتر است.

DEX ها همچنین به افزایش فراگیری مالی (Financial Inclusion) کمک میکنند. همانطور که در طی سالهای گذشته مشاهده کردید، اغلب صرافیهای متمرکز، دسترسی برخی از کاربران را به دلیل ملیت یا عوامل دیگر محدود کردند اما جالب است بدانید که برای کار با DEX ها مهم نیست که شما ساکن چه کشوری هستید و ملیت شما چیست. شما برای این کار فقط به اینترنت و کیف پول خود نیاز دارد.

ریسکها و ملاحظات یک صرافی غیرمتمرکز چیست؟

صرافیهای غیرمتمرکز، دسترسی به معاملات و تأمین نقدینگی را از طریق تضمینهای اجرایی قوی، افزایش شفافیت و دسترسی بدون مجوز، دموکراتیک کردهاند. با این حال، DEX ها همچنان دارای مجموعهای از خطرات هستند که شامل موارد زیر است اما محدود به آنها نیست.

۱- ریسک قرارداد هوشمند:

بلاکچینها برای اجرای تراکنشهای مالی بسیار ایمن هستند. با این حال، کیفیت کد قرارداد هوشمند به سطح مهارت و تجربه تیمی که آن را توسعه دادهاند، بستگی دارد. توجه داشته باشید که در صرافیهای غیرمتمرکز امکان بروز اشکال در قراردادهای هوشمند، هک، آسیبپذیری و سوءاستفاده وجود دارد و این موارد، کاربران را در معرض از دست دادن سرمایه قرار میدهد اما توسعهدهندگان میتوانند این خطر را از طریق ممیزیهای امنیتی و کدهای بازبینیشده کاهش دهند.

۲- ریسک نقدینگی:

اگرچه در حال حاضر، DEX ها به طور فزایندهای محبوب شدند اما برخی از این صرافیها، نقدینگی ضعیفی دارند که منجر به مقادیر بالای لغزش قیمت و تجربه کاربری غیربهینه شده است. «اثر شبکه نقدینگی» میگوید که نقدینگی بالا نقدینگی بیشتری را جذب میکند و نقدینگی کم، نقدینگی کمتری را جذب میکند. با توجه به نحوه عملکرد این اثر، همچنان بخش قابل توجهی از فعالیتهای معاملاتی در صرافیهای متمرکز انجام میپذیرد و این موضوع منجر به نقدینگی کمتر در جفتهای معاملاتی DEX ها شده است.

به عبارت دیگر، صرافیهای متمرکز داراییهای دیجیتال (CEX) برای تأمین نقدینگی به وجوه معاملهگران این بازار نیاز ندارند اما یک صرافی غیرمتمرکز برای تأمین نقدینگی به سرمایهگذاران بازار کریپتوکارنسی وابسته است. در اغلب اوقات، DEX ها در این زمینه با مشکلات مختلفی مواجه میشوند چرا که برخلاف صرافیهای متمرکز، نقدینگی DEX ها به شدت به تعداد کاربرانی که فعالانه روی پلتفرم آنها معامله میکنند، وابسته است.

۳- ریسک اولیه:

به دلیل ماهیت عمومی تراکنشهای بلاکچین، معاملاتDEX ها، اغلب توسط کسانی که آربیتراژ کار میکنند و یا رباتهای حداکثر ارزش قابل استخراج (MEV) انجام میشود تا از مزایا و معایب این نوع صرافیها به خوبی درآمد کسب کنند. در واقع، این رباتها سعی میکنند با پرداخت هزینههای تراکنش بالاتر و بهینهسازی تأخیر شبکه از ناکارآمدیهای بازار سوءاستفاده کنند.

۴- خطر تمرکز:

در حالیکه بسیاری از DEX ها قصد دارند تا تمرکز و سانسور خود را به حداقل برسانند، نقاط متمرکز همچنان وجود دارد. از جمله این موارد میتوان به میزبانی موتور تطبیق DEX در سرورهای متمرکز، دسترسی مدیریتی تیم توسعه به قراردادهای هوشمند DEX و استفاده از زیرساختهای با کیفیت پایین اشاره کرد.

۵- ریسک شبکه:

از آنجا که تبادل داراییها توسط یک شبکه بلاکچین انجام میشود، استفاده از یک DEX ممکن است بسیار گران یا غیرممکن باشد.

۶- ریسک توکن:

از آنجا که بسیاری از DEX ها میتوانند بازار بدون مجوز بسازند، امکان ایجاد بازار برای هر توکن وجود دارد و این کار میتواند خطرناک باشد چرا که ممکن است منجر به خرید توکنهای با کیفیت پایین یا مخرب شود و این موضوع به مراتب خطرناکتر از استفاده از صرافیهای متمرکز است. علاوه بر این، کاربران صرافی غیرمتمرکز باید خطرات مرتبط با شرکت در پروژههایی که در مراحل ابتدایی کار خود هستند را در نظر بگیرند.

علاوه بر موارد فوق، برخی از کاربران ممکن است حفاظت از کلیدهای خصوصی خود را دلهرهآور بدانند اما توجه داشته باشید که داشتن کنترل کامل بر داراییها یکی از مزایای اصلی ارائه شده در چشم انداز Web3 است اما باز هم بسیاری از کاربران ممکن است ترجیح دهند که شخص ثالثی، مسئولیت حفاظت و مدیریت داراییهای آنها را بر عهده گیرد.

برترین صرافیهای غیرمتمرکز داراییهای دیجیتال برای ترید

در اینجا لیستی از بهترین صرافیهای غیرمتمرکز در سال ۲۰۲۳ برای ترید آورده شده است.

- Uniswap

- DYDX

- Curve Finance

- Kine Protocol

- PancakeSwap

- DODO (Ethereum)

- Sun.io

- ApolloX DEX

- Sushiswap

- Perpetual Protocol

آیا صرافی غیرمتمرکز ایمن است؟

بسیاری از متخصصین این حوزه معتقدند که صرافیهای غیرمتمرکز بسیار ایمنتر از همتایان متمرکز خود هستند. اجازه دهید نگاهی عمیق به ویژگیهای یک صرافی غیرمتمرکز داشته باشیم. اولاً، مبادلات غیرمتمرکز در بازارهای همتا به همتا انجام میگیرد و در نتیجه در این مبادلات به هیچ سرور مرکزی نیاز نیست و تمام معاملات مستقیماً بین دو طرف انجام میشود. بنابراین، غیرممکن است که شخص ثالثی داراییهای شما را مسدود کند یا پرداختهای شما را تکذیب کند.

دوماً در DEX ها، امکان معکوس، سانسور یا مسدود کردن تراکنشها وجود ندارد چون تمام تراکنشها رمزگذاری میشوند و هر صرافی آدرس منحصربهفرد خود را دارد.

سوماً یک صرافی غیرمتمرکز از رمزنگاری کلید عمومی برای تأیید اعتبار هر تراکنش استفاده میکند و کلیدهای خصوصی تولید شده در دستگاه شما ذخیره میشود. در نتیجه صرافیهای غیرمتمرکز برخلاف صرافیهای متمرکز، به کلیدهای خصوصی شما دسترسی ندارند. بنابراین، شما کنترل کامل داراییهای خود را در دست دارید. با توجه به مطالب گفته شده، میتوان نتیجه گرفت که در صورت رعایت همه مسائل امنیتی، یک صرافی غیرمتمرکز معتبر، میتواند مکان امنی برای انجام معاملات شما باشد.

جمعبندی

DEX ها ستون اساسی اکوسیستم ارزهای دیجیتال هستند چرا که به کاربران خود اجازه میدهند تا داراییهای دیجیتال را به صورت همتا به همتا و بدون نیاز به واسطه مبادله کنند. در طی چند سال گذشته، صرافیهای غیرمتمرکز به دلیل ایجاد نقدینگی فوری برای توکنهای جدید، پذیرش فزایندهای را تجربه کردهاند.

باید در آینده منتظر بود و دید که آیا اکثر فعالیتهای معاملاتی به DEX ها منتقل میشوند و آیا طرحهای فعلی DEX ها از رشد بلندمدت و پذیرش سازمانی حمایت میکنند یا خیر. با این حال، انتظار میرود که در سالهای آتی، همچنان صرافیهای غیرمتمرکز به عنوان زیرساختهای حیاتی اکوسیستم ارزهای دیجیتال باقی بمانند و ما شاهد بهبود مقیاسپذیری تراکنشها، امنیت قراردادهای هوشمند، زیرساختهای حاکمیتی و تجربه کاربران باشیم.