پرایس اکشن (Price action) به بررسی حرکت قیمت یک دارایی در طول زمان میپردازد. پرایس اکشن پایه و اساس تحلیل تکنیکال نمودار سهام، ارزهای دیجیتال یا سایر داراییها است. بسیاری از معاملهگران برای تصمیمگیری در معاملات خود، تنها از پرایس اکشن و روندهای موجود در بازار استفاده میکنند. بهطور کلی میتوان گفت که در روش پرایس اکشن معاملهگران تنها بر مبنای حرکت قیمت، در مورد معاملات خود تصمیم میگیرند و هیچ توجهی به اندیکاتورهای تحلیل تکنیکال ندارند. در این مقاله قصد داریم تا شما را با پرایس اکشن و نحوه استفاده از آن آشنا کنیم. اگر به این موضوع علاقهمند هستید تا انتهای مقاله همراه ما باشید.

پرایس اکشن (Price Action) چیست؟

برخی از معاملهگران، خرید و فروشهای خود را تنها بر مبنای حرکت قیمت یک دارایی انجام میدهند. این روش معاملاتی، پیشفرض معاملات پرایس اکشن است. اکثر معاملهگران پرایس اکشن از اندیکاتورهای تحلیل تکنیکال، مانند میانگین متحرک یا باندهای بولینگر استفاده نمیکنند؛ اگر شما این کار را انجام میدهید، باید وزن بسیار کمی را در فرآیند تصمیمگیری معاملات خود به آنها بدهید.

بهطور کلی میتوان گفت که یک معاملهگر پرایس اکشن معتقد است که تنها منبع قابل اعتماد اطلاعات، از خود قیمت و حرکات آن ناشی میشود. بعد از معرفی و شناخت مفهوم پرایس اکشن، در ادامه تلاش میکنیم تا شما را با انواع استراتژیهای پرایس اکشن آشنا کنیم.

چگونه از پرایس اکشن استفاده کنیم؟

در تکنیک پرایس اکشن، معاملهگران تنها از یک نمودار ساده استفاده میکنند. آنها با بررسی الگوهای کندل استیک، خطوط روند و سطوح حمایت و مقاومت نقاط ورود و خروج مناسب را مشخص و ترید میکنند. نمودارهای شمعی، نقش مهمی در پرایس اکشن دارند. اگرچه این نمودار، در صفحهای صاف ترسیم میشود اما وضعیت بازار را به صورت برجسته نشان داده و از لحاظ سمعی و بصری بسیار هیجانانگیزتر از نمودارهای میلهای هستند.

در بخش قبلی مقاله، به سؤال پرایس اکشن چیست؟ پاسخ دادیم. در ادامه قصد داریم با آموزش پرایس اکشن به زبان ساده، به شما در پیدا کردن استراتژی مناسب معاملاتی کمک کنیم. بنابراین در قسمتهای بعدی مقاله، در مورد انواع کندل در پرایس اکشن، استراتژیهای معامله با پرایس اکشن، ساختار پرایس اکشن و روشهای مختلف پرایس اکشن صحبت خواهیم کرد.

چگونه با پرایس اکشن معامله کنیم؟ برای شروع کار، شما به یک نمودار ساده و خالی از هرگونه اندیکاتور نیاز دارید. در مرحله اول با رسم سطوح حمایت و مقاومت، به راحتی میتوانید نقاط برگشت و یا شکست قیمت را روی نمودار مشخص کنید؛ سپس باید جهت حرکت قیمت را مشخص و خطوط روند فعلی بازار را رسم کنید.

قدرت یا ضعف روند را بررسی کرده و نقاط معاملاتی را پیدا کنید؛ سپس حد ضرر و حد سود معامله را مشخص کرده و ریسک به ریوارد را محاسبه کنید. در صورتی که عدد مناسبی به دست آمد، میتوانید در نقاط معاملاتی، با توجه به استراتژی خود، وارد معامله شوید. در مرحله بعد باید کندل به کندل با بازار جلو رفته و با فرضیه معاملاتی خودتان مقایسه کرده و تا جایی که فرضیه معاملاتی شما نقض نشود، میتوانید در معامله باقی بمانید. نکته حائز اهمیت این است که با توجه به شرایط بازار و ساختار کندلها میتوانید حد سود و حد ضرر را جابهجا کنید که به این کار مدیریت پویای معامله گفته میشود.

تحلیل پرایس اکشن چیست؟ اگر به دنبال آموزش پرایس اکشن کاربردی هستید، میتوانید در بهترین دوره پرایس اکشن ارز دیجیتال که توسط آکادمی سیتکس برگزار میشود شرکت کنید. شما در این دوره با آموزش پرایس اکشن ارز دیجیتال شامل انواع الگوهای پرایس اکشن، انواع استراتژی پرایس اکشن، انواع ستاپ پرایس اکشن، انواع روشهای پرایس اکشن، انواع شکست در پرایس اکشن، انواع پیوت در پرایس اکشن و کاربرد پرایس اکشن آشنایی کامل پیدا خواهید کرد.

پرایس اکشن تریدینگ (Price Action Trading) چیست؟

پرایس اکشن تریدر کیست؟ بهطور کلی میتوان گفت که پرایس اکشن تریدر به معاملهگرانی گفته میشود که صرفاً با روش پرایس اکشن، معاملات خود را انجام میدهند و از هیچ اندیکاتوری برای تحلیلهای خود استفاده نمیکنند. معاملات پرایس اکشن ساده هستند و معمولاً یک فرآیند دو مرحلهای برای شناسایی و استفاده از فرصتهای معاملاتی در بازار دارند.

شرایط حاکم بر بازار را شناسایی کنید.

همانطور که میدانید، یک بازار میتواند در یک روند صعودی، نزولی و یا ختثی باشد. با مشاهده قیمت داراییها، معاملهگران باید به سرعت بتوانند روند اصلی بازار را تشخیص دهند.

فرصت معاملاتی را شناسایی کنید.

پس از شناسایی شرایط حاکم بر بازار، یک معاملهگر فرصتهای معاملاتی مناسب برای ترید را بررسی میکند. بهطور کلی پرایس اکشن به معاملهگر میگوید که آیا قیمت به روند صعودی خود ادامه میدهد، یا اینکه انتظار اصلاح قیمت میرود. فرض کنید که بازار روند صعودی داشته و به ۲۰۰۰ دلار نزدیک میشود؛ اگر قیمت بتواند این سطح را با موفقیت بشکند، ۲۰۰۰ دلار سطح حمایت جدید قیمت خواهد بود. معاملهگران معمولاً بعد از شکست سطح و پولبک به حمایت خود، وارد معامله میشوند. یک معاملهگر آگاه، همیشه نسبت ریسک/پاداش معاملات خود را برآورده کرده و با مدیریت ریسک و سرمایه وارد عمل میشود.

الگوهای مهم در پرایس اکشن

الگوهای مختلفی وجود دارند که در تشخیص نقاط ورود و خروج در پرایس اکشن (Price Action) به معاملهگران کمک میکنند. بر اساس این الگوها، روش معامله در پرایس اکشن متفاوت است که در زیر به سه مورد از مهمترین آنها اشاره میشود.

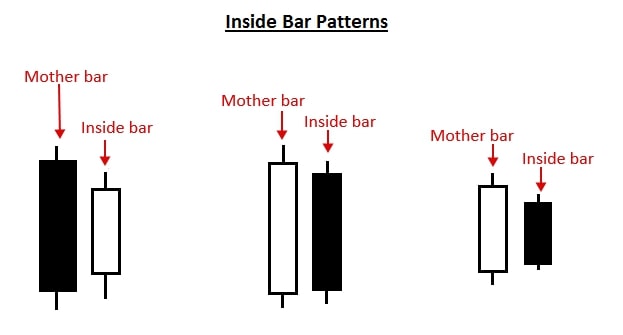

⬅ الگوی Inside Bar

این الگو، از دو کندل بزرگ و کوچک تشکیل شده است. به کندل بزرگ، کندل مادر یا mother bar و به کندل کوچک، Inside Bar گفته میشود. توجه داشته باشید که Inside Bar در محدوده بین high و lowکندل مادر وجود دارد. این الگو، یک استراتژی پرایس اکشن است که نشاندهنده بازار رنج و یک شکست (Breakout) احتمالی قریبالوقوع است.

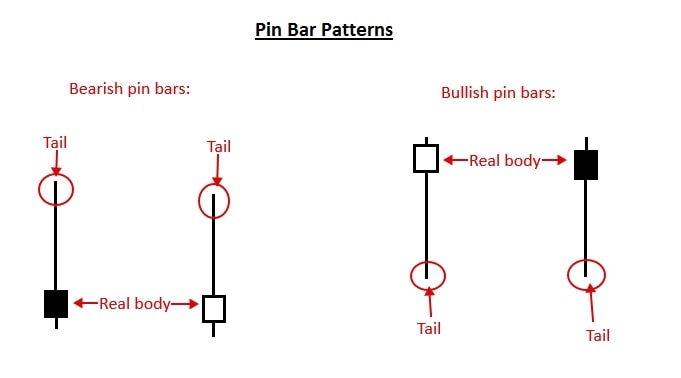

⬅ الگوی Pin Bar

این الگو، از یک کندل تشکیل شده است و نشاندهنده ریجکشن و بازگشت قیمت است. این کندل، دارای یک دم بلند است که به آن، tail و به بدنه کندل، real body گفته میشود.

⬅ الگوی Fakey Bar

الگوی Fakey را میتوان بهعنوان «شکست نادرست الگوی Inside Bar» در نظر گرفت. الگوی Fakey همیشه با یک الگوی Inside Bar شروع میشود؛ سپس قیمت الگو را بریک خواهد کرد اما به سرعت برمیگردد و یک شکست کاذب ایجاد میکند و در محدوده mother bar یا Inside Bar بسته میشود. بنابراین، میتوان گفت:

Inside Bar + False-Breakout = الگوی Fakey.

روند چیست؟

به صورت کلی روندها شامل ۳ دسته میشوند: روند صعوی (Uptrend)، نزولی (Downtrend) و رنج یا خنثی (Sideways). توجه داشته باشید که روند، جهت کلی بازار یا قیمت یک دارایی را نشان میدهد.

در تحلیل تکنیکال، روندها با خطوط روند یا پرایس اکشن مشخص میشوند. در روند صعودی، ما شاهد تشکیل قلههایی بالاتر از قلههای قبلی و درههایی بالاتر از درههای قبلی هستیم در حالیکه در طی یک روند نزولی، قلههایی پایینتر از قلههای قبلی و درههایی پایینتر از درههای قبلی تشکیل میشود. از طرف دیگر در روند خنثی، قلهها و درهها در یک سطح تشکیل شده و بالاتر و پایینتر از هم نیستند.

عناصر تشکیلدهنده پرایس اکشن

ابزارهای پرایس اکشن عبارتند از شکست (Breakouts)، کندل استیک (Candlesticks) و روندها (Trends). آنها همچنین از نظریههایی مانند حمایت و مقاومت (Support and Resistance) استفاده میکنند. توجه داشته باشید که معاملهگران از این ابزارها به منظور مشخص کردن و بهبود استراتژیهای معاملاتی خود بهره میبرند.

✔ شکست (Breakouts)

هنگامی که قیمت دارایی با گرایش خاصی حرکت میکند، به معاملهگران هشدار میدهد که در صورت شکسته شدن این گرایش، فرصت معاملاتی جدیدی به وجود میآید. بهعنوان مثال فرض کنید قیمت یک ارز در ۲۰ روز گذشته بین ۱۰ تا ۱۱ دلار بوده است، هماکنون قیمت به بالای ۱۱ دلار رسیده است. بنابراین، این تغییر گرایش به معاملهگران هشدار میدهد که احتمالاً حرکت سایدوی یا خنثی به پایان رسیده و حرکت احتمالی به ۱۲ دلار (یا بالاتر) آغاز شده است.

شکست یا برکآوتها از الگوهای مختلفی مانند مثلثها، سر و شانهها و الگوهای پرچم رخ میدهد. شکست به این معنی نیست که قیمت در جهت پیشبینی شده حرکت خواهد کرد و برخی اوقات، قیمت در جهت عکس شروع به حرکت میکند که در این صورت به آن شکست نادرست یا “False Breakout” گفته میشود و یک فرصت معاملاتی را در جهت مخالف شکست فراهم میکند.

✔ کندل استیکها (Candlesticks)

کندلها، نمایشهای گرافیکی روی نمودار هستند که روند، قیمت بازشدن، بسته شدن، بالاترین قیمت و پایینترین قیمت یک دارایی را روی نمودار نشان میدهند. معاملهگران از کندلها در استراتژیهای مختلف استفاده میکنند. بهعنوان مثال، هنگام استفاده از نمودارهای کندل استیک، برخی از معاملهگران از استراتژی روند کندلپوشاEngulfing) (Candle استفاده میکنند.

✔ روندها (Trends)

بهطور کلی سه نوع روند اصلی وجود دارد. بنابراین معاملهگران در بازارهای مالی شاهد روند صعودی یا بولیش ترند (Bullish Trend)یا روند نزولی یا بریش ترند (Bearish Trend) و یا روند خنثی (Sideways Trend) هستند. قیمت یک دارایی میتواند در طول روز افزایش یا کاهش پیدا کند و معاملهگران از این نوسانات و روندهای بازار برای خرید و فروشهای خود استفاده میکنند.

✔ حمایت و مقاومت (Support and Resistance)

اغلب معاملهگران از مناطق حمایت و مقاومت قیمت برای شناسایی فرصتهای معاملاتی خوب استفاده میکنند. سطوح حمایت و مقاومت مناطقی هستند که قیمت در گذشته در آنجا معکوس شده است.

بهترین اندیکاتورها برای معاملات پرایس اکشن

اکثر معاملهگران پرایس اکشن از اندیکاتورها استفاده نمیکنند؛ اما برخی از آنها ممکن است برای شناسایی بهتر نقاط ورودی، حد ضرر و تارگت قیمت از اندیکاتورهای زیر استفاده کنند.

۱- فیبوناچی اصلاحی (Fibonacci Retracement) برای مشخص کردن سطوح حمایت و مقاومت

فیبوناچی اصلاحی روی نمودار از پایین به بالا (در یک روند صعودی) یا از بالا به پایین (در یک روند نزولی) ترسیم میشود. سطوح فیبوناچی نشاندهنده مناطقی است که قیمت میتواند به آنها پولبک بزند. سطوح اصلی فیبوناچی، ۲۳٫۶٪، ۳۸٫۲٪، ۵۰٪، ۶۱٫۸٪ و ۱۰۰٪ است. در یک روند قوی، پولبکها معمولاً کوچک بوده و اغلب به سطح ۳۸٫۲ درصد میرسند ولی در اکثر روندها، پولبک به سطوح ۵۰% و ۶۱٫۸% رایج است.

۲- شاخص قدرت نسبی (RSI) برای بررسی مومنتوم

اندیکاتور RSI، روی صفحه مدرج بین اعداد ۰ تا ۱۰۰ ترسیم میشود. هنگامی که RSI به زیر ۳۰ برسد، معاملهگران حرفهای اقدام به خرید و زمانی که RSI به بالای ۷۰ برسد، اقدام به فروش میکنند.

۳- اسیلاتور استوکاستیک برای شناسایی بازگشت روند

معاملهگران از اسیلاتور استوکاستیک به منظور تأیید سیگنالهای پرایس اکشن استفاده میکنند. استوکاستیک از دو خط سیگنال و استوکاستیک تشکیل شده است. لازم به ذکر است که خط سیگنال یک میانگین متحرک از استوکاستیک است، بنابراین آهستهتر حرکت میکند. توجه داشته باشید اگر قصد خرید دارید، باید منتظر سیگنال پرایس اکشن و حرکت استوکاستیک بالاتر از خط سیگنال بمانید.

روشهای معامله در پرایس اکشن

برای تحلیل بازار شناسایی سطوح حمایت و مقاومت ضروری است. خطوط حمایت و مقاومت، مناطقی روی نمودار هستند که موانعی برای حرکت ایجاد میکنند و در بسیاری از موارد بهعنوان نقاط برگشت قیمت در بازار در نظر گرفته میشوند. حمایت بهعنوان کف عمل کرده و از حرکت رو به پایین بیشتر جلوگیری میکند؛ درحالیکه، مقاومت بهعنوان سقف عمل کرده و حرکت رو به بالای بیشتر را محدود میکند. جالب است بدانید که سطوح حمایت و مقاومت بر اساس رفتار و تصمیمات معاملهگران در بازار تشکیل میشوند.

بهطور کلی اصول حاکم بر بازار در تمام تایم فریمها یکسان بوده و قیمت بهعنوان تابعی از عرضه و تقاضا حرکت میکند. همانطور که میدانید، روند نشاندهنده جهت حرکت بازار است و یکی از نقاط مهم معاملاتی در پرایس اکشن از تقاطع خطوط روند قیمت و خطوط حمایت و مقاومت به دست میآید.

علاوه بر این، بخش زیادی از تفسیر نمودار و تشخیص تغییر روند در پرایس اکشن، با استفاده از الگوهای کندل استیک صورت میگیرد. استفاده از الگوهایی مانند هارامی (Harami) و تفسیر کندلهای خاصی مانند کندلهای ماروبزو (Marubozu) و شمعهای دوجی (Dogi) تنها بخشی کوچکی از کاربرد کندل استیکها در پرایس اکشن هستند.

⬅ بیشتر بدانید:

مزایا و مشکلات پرایس اکشن

بعد از معرفی انواع الگوها و ستاپهای پرایس اکشن، بهتر است با مزایا و معایب آن آشنا شوید.

| معایب پرایس اکشن | مزایای پرایس اکشن |

| نمیتوانید معاملات خود را خودکار کنید. | زمان کمتری برای تحقیق نیاز دارد. |

| اندیکاتورها معمولاً با تأخیر عمل میکنند. | نقاط ورود و خروج مناسبتری نسبت به معاملات از طریق اندیکاتورها فراهم میکند. |

| نسبت به ترید سنتی نیاز به تلاش و تمرکز بیشتری دارد. | قابل آزمایش روی شبیهسازها است. |

| معاملهگران نشانهها را متفاوت از یکدیگر درک میکنند. | میتوانید از استراتژی مورد نظر خود استفاده کنید. |

استراتژیهای پیشرفته پرایس اکشن

معاملهگران بازارهای مالی، از استراتژیهای مختلفی برای پرایس اکشن استفاده میکنند که مهمترین آنها عبارتند از:

⬅ استراتژی معاملاتی ریجکشن قیمت

همانطور که در شکل زیر مشاهده میکنید، ریجکشن قیمت زمانی اتفاق میافتد که قیمت سعی میکند از یک سطح مهم عبور کند اما به دلیل عدم وجود فشار کافی برای حفظ مومنتوم، جهت حرکت قیمت معکوس میشود. ویژگیهای مهم این استراتژی عبارتند از:

- نزدیک شدن قیمت به یک منطقه قیمت کلیدی (عرضه، تقاضا، یا منطقه شکست الگو).

- قیمت به منطقه نزدیک شده یا حتی بهطور جزئی از آن عبور میکند.

- حرکت قیمت شکست خورده و قیمت در جهت عکس حرکت میکند.

- کندل معمولاً دم بلندی دارد.

- قیمت به سمت عکس حرکت کرده و فرصتی برای ورود فراهم میکند.

⬅ استراتژی پرایس اکشن رنکو (Renko)

نمودارهای رنکو از آجرهای رنگی تشکیل شده است. زمانیکه قیمت مقدار مشخصی افزایش یابد، یک آجر جدید روی نمودار ظاهر میشود. توجه داشته باشید که آجرها تنها در زوایای ۴۵ درجه از هم قرار میگیرند. نمودارهای رنکو در بازارهای پرطرفدار به خوبی کار میکنند. اگر نمودار رنکو به همان رنگ باقی بماند و روند ادامه یابد، معاملهگران باید به معامله ادامه دهند اما اگر رنگ آجرها معکوس شود، ممکن است زمان خروج از معامله فرا رسیده باشد.

⬅ استراتژی پرایس اکشن اسکالپینگ

اسکالپینگ به معاملاتی گفته میشود که برای بهرهگیری از نوسانات کوچک قیمت، تعداد معاملات بالایی در مدتزمان کوتاهی انجام میشود. اسکالپینگ یک استراتژی معاملاتی است که در آن سود و زیان به سرعت گرفته میشود، زیرا معاملات معمولاً چند دقیقه یا کمتر طول میکشد. بهطور مثال، بسیاری از اسکالپرها معمولاً از نمودارهای یک دقیقهای استفاده میکنند.

⬅ استراتژی پرایس اکشن برای معاملات سوئینگ

هر یک از استراتژیهای پرایس اکشن که در بالا ذکر شد را میتوان بهعنوان بخشی از استراتژی معاملاتی سوئینگ استفاده کرد. معاملهگران سوئینگ معمولاً از نمودارهای ساعتی، چهار ساعته و روزانه برای ستاپ ترید خود استفاده میکنند؛ اگرچه ممکن است آنها از نمودارهای ۱۵ دقیقهای یا پنج دقیقهای برای تعیین نقاط دقیق ورود و خروج خود از بازار استفاده کنند.

آیا پرایس اکشن در بازار ارز دیجیتال قابل اعمال است؟

در پاسخ به این سؤال باید گفت که پرایس اکشن قطعاً در بازار ارزهای دیجیتال قابل استفاده است. یکی از دغدغههای معاملهگران تازهوارد به بازار ارزهای دیجیتال این است که بهترین روش تحلیل این بازار چیست؟ در پاسخ به این سؤال باید گفت که پرایس اکشن (Price Action Trading) اساس تحلیل تکنیکال است و صرف نظر از اینکه در مورد کالا، سهام، اوراق قرضه، فارکس یا ارز دیجیتال صحبت میکنیم، معاملهگران از پرایس اکشن برای تجزیه و تحلیل بازار، به منظور خرید و فروشهای خود استفاده میکنند.

رفرنس

- https://academy.binance.com/en/glossary/price-action

- https://priceaction.com/price-action-university/strategies/pin-bar/?hilite=pin+bar

آکادمی سیتکس بهترین دوره آموزش ارز دیجیتال، سعی بر آن دارد که با شناسایی نیازهای آموزشی سازمانها، شرکتها و افراد فعال در بازار ارزهایدیجیتال و با بهرهگیری از توان علمی و کاربردی اساتید مجرب داخل و خارج از سازمان، دورههای متنوع آموزشی و عملی در عرصه ارزهای دیجیتال طراحی و اجرا نماید.